Кто такой индивидуальный предприниматель — определение, регистрация, открытие, закрытие ИП

Здравствуйте, уважаемые читатели блога KtoNaNovenkogo.ru. Собираетесь открыть свой бизнес, но не знаете, как правильно это оформить? Тогда сегодняшняя статья – для вас.

Рассмотрим, что значит стать индивидуальным предпринимателем (ИП), как оформить статус ИП (или закрыть ИП, если вы раздумали заниматься бизнесом).

Проанализируем системы налогообложения, которые может выбрать ИП в качестве налогоплательщика.

Определение термина индивидуальный предприниматель — что такое ИП

ИП (индивидуальный предприниматель) – это официальный статус физического лица, занимающегося бизнесом с целью получения дохода.

Почему человек не может просто начать заниматься своим делом и нигде не регистрироваться? Ответ очень прост: все физические и юридические лица, получающие доход от своего труда (или труда нанятых работников) должны отчислять определенный процент от дохода в казну государства.

А регистрация в Федеральной налоговой службе как раз и позволяет «посчитать» ИП как актуального налогоплательщика. Зарегистрировался – плати.

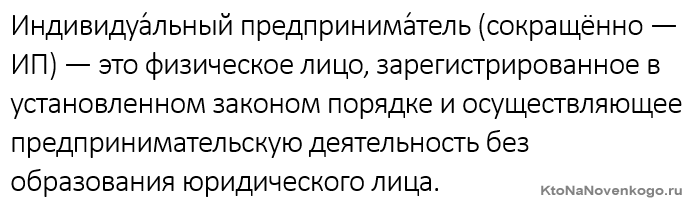

Индивидуальный предприниматель (ИП) — физическое лицо, зарегистрированное в установленном законом порядке и осуществляющее предпринимательскую деятельность без образования юридического лица. Субъект предпринимательской деятельности.

ИП – это физическое или юридическое лицо?

У потенциальных предпринимателей часто возникает вопрос: «Индивидуальный предприниматель – это физическое или юридическое лицо?».

Ответ однозначный, ИП – это предприниматель без образования юридического лица, следовательно, является физ. лицом.

Главное отличие ИП от юр.лица (например, от ООО) в том, что ИП отвечает по обязательствам своим имуществом, а учредитель ООО – только уставным капиталом (или своей долей в этом капитале). Согласитесь, для гражданина, решившего получить статус ИП, это большая моральная и материальная ответственность.

Все, что касается ИП: регистрация, ведение дел и, в случае необходимости – закрытие ИП, регламентируется на законодательном уровне.

Основные документы, регулирующие деятельность индивидуальных предпринимателей:

- Налоговый Кодекс (НК) РФ;

- Федеральный Закон (ФЗ) № 129-ФЗ от 08.08.2001 г.

Как открыть ИП

Регистрация ИП, как и всякая бюрократическая процедура, требует четких и последовательных действий. Поэтому приведем пошаговую инструкцию, как самостоятельно зарегистрировать ИП.

1. Где и как можно зарегистрировать ИП

Определитесь, каким способом вы будете подавать документы для открытия ИП:

- Лично посетив инспекцию ФНС (ИФНС). Определить нужную вам ИФНС (курирующую район, где вы прописаны или проживаете) можно на официальном сайте ФНС по это ссылке;

- Передав пакет документов в ИФНС через доверенное лицо. В этом случае вашему представителю потребуется доверенность и его паспорт;

- Посетив лично (или через доверенное лицо) многофункциональный центр (МФЦ) «Мои документы». Найти ближайший к вам центр можно по ссылке;

- Отправив пакет Почтой России. Отправление нужно оформлять с объявленной ценностью и с описью вложенных документов;

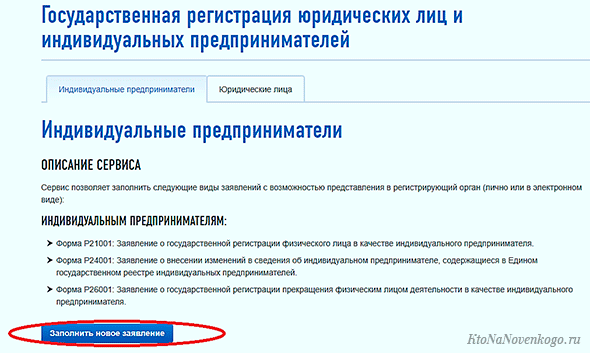

- Отправив документы на регистрацию через оф.сайт ФНС по ссылке. Важно: чтобы регистрация прошла успешно, вам необходимо иметь электронный ключ (сертифицированную подпись). Его можно получить при регистрации на сервисе «Госуслуги»;

- Отправив документы для заявки на регистрацию (в этом варианте зарегистрируют только вашу заявку на регистрацию, но не зарегистрируют ИП). Это также можно сделать через оф.сайт ФНС.

Получать оформленное свидетельство ИП нужно тем же порядком, каким была осуществлена передача (если почтой, то и свидетельство получите по почте, если лично, то придется еще раз посетить учреждение).

Для справки: закрытие ИП осуществляется тем же самым способом, что и его открытие. Только заявление заполняется по другой форме. Важно: ИФНС не закроет ИП, если не погашены долги по налогам. Поэтому перед тем, как подавать заявление о прекращении деятельности, необходимо рассчитать и уплатить налоги.

2. Что нужно иметь, чтобы открыть индивидуального предпринимателя

Соберите пакет документов (о них – в следующем подразделе статьи). Сделайте ксерокопии, если будете подавать документы лично или почтовым отправлением. Отсканируйте, если будете передавать пакет через официальный сайт ФНС в формате электронного документооборота.

Важно: при подаче документов почтой ваша подпись на заявлении и копия гражданского паспорта должны быть заверены нотариусом. При подаче в форме электронных документов процедура должна быть заверена вашей электронной сертифицированной подписью.

3. Получение готовых документов о регистрации

Если подача осуществлялась в ИФНС, то вас оформят в статусе ИП в течение 3 дней. Если документы подавались посредством почты, то к сроку нужно добавить 5 – 7 дней.

Свидетельством, что вы зарегистрированы в качестве индивидуального предпринимателя, является выписка из единого государственного реестра ИП (ЕГРИП).

Какие документы нужны для регистрации ИП

Пакет документов, необходимый для регистрации ИП, небольшой:

- Заявление на регистрацию установленной формы. Его можно получить в инспекции ФНС (ИФНС) или же скачать по этой ссылке;

- Гражданский паспорт заявителя;

- Квитанцию об оплате государственной пошлины в размере 800 руб. Квитанцию на оплату можно взять в налоговой, а можно скачать по этой ссылке.

Важно: при подаче документов через сайт ФНС, МФЦ или нотариуса госпошлину оплачивать не надо.

Как открыть расчетный счет

Прежде всего, нужно отметить, что индивидуальный предприниматель может работать как за наличный расчет, так и по безналичным перечислениям (по счету в банке). Единственное «но»: в соответствии с российским законодательством, существует лимит расчета «наличкой» — это 100 тыс. руб.

Вывод: если ваш бизнес не предполагает оперировать суммами более 100 тыс. рублей в месяц, то и расчетный счет открывать ни к чему.

Для тех, кто считает, что расчетный счет в банке необходим, приведем краткую инструкцию по открытию:

- Выберите банк для открытия счета ИП (по приведенной ссылке вы найдете мои рассуждения по этому поводу). При выборе руководствуйтесь надежностью банковской организации, размером ежемесячного обслуживания счета, удобством места расположения отделения, наличием у банка страховки на депозитные счета;

- соберите документы:

- гражданский паспорт,

- заявление на открытие счета (форму заявления предоставит банк),

- лист записи из ЕГРИП,

- лицензии (если деятельность вашего ИП должна быть лицензирована).

Как правило, банк открывает счет после проверки представленных документов (это занимает около 5 дней).

Какие налоги платит ИП — выбор системы налогообложения

Что и сколько будет перечислять предприниматель в казну государства и местный бюджет, зависит от системы налогообложения ИП, т.е. от определенного режима уплаты налогов, разработанного и утвержденного ФНС.

Варианты налогообложения:

- общая система;

- упрощенная система налогообложения (УСН);

- патент;

- единый сельскохозяйственный налог (ЕСХН);

- единый налог на вмененный доход (ЕНВД).

Важно: ИП вправе совмещать различные виды налогообложения (при необходимости).

Нужно учитывать, что если хозяйственная деятельность предпринимателя ведется в определенных отраслях, то кроме налогов, положенных при выбранной системе налогообложения, ему нужно дополнительно уплатить специальные налоги. К чему относится это правило:

- к подакцизным товарам: + оплата акциза;

- к добыче полезных ископаемых: + оплата налога на добычу + акциз;

- к пользованию водными ресурсами: + оплата водного налога;

- к охоте: + оплата лицензии + сбор за пользование объектами флоры и фауны;

- к рыболовству: + оплата лицензии + сбор за пользование объектами водных ресурсов;

- к полиграфии (защищенной): + оплата лицензии;

- к проведению лотерей: + оплата регистрации лотерейного оборудования + оплата разрешения.

Далее вкратце поясню, какие налоги обязан уплачивать ИП в каждом из налоговых режимов.

Общая система налогообложения (ОСН) для ИП

Предприниматель, зарегистрированный на ОСН, обязан уплачивать в казну несколько видов налогов.

- Налог на доходы физических лиц (НДФЛ). Это 13 % от базы налогообложения (БН). Для ИП таковой является полученный доход за вычетом расходов, затраченных на осуществление хозяйственной деятельности ИП.

Расходы должны быть подтверждены документами. Если же документального подтверждения нет, то предприниматель вправе уменьшить БН на 20 % от полученного дохода. Это оговорено в ст. 221 Налогового Кодекса (НК) РФ.

ИП обязан представлять в ИФНС:

- декларацию по форме 4-НДФЛ – отчет о предполагаемом размере дохода. На основании этого документа налоговая рассчитывает сумму платежей, которые ИП должен уплатить авансом (заранее);

- декларацию по форме 3-НДФЛ – это отчет о уже полученном доходе по итогам отчетного года.

Важно: если ИП нанимает на работу сотрудников, то он по отношению к ним является налоговым агентом и должен уплачивать НДФЛ с их заработной платы.

- Налог на добавленную стоимость (НДС). С января 2019 года исчисляется по ставке 20 %. Исключение составляют некоторые виды товаров (продукты, товары для детей, медицинская продукция). НДС для них равен 10 %.

ИП, которые в течение 3 последовательно идущих месяца получили выручку менее 3 млн. руб., могут быть освобождены от уплаты НДС на год. Для этого предприниматель должен подать соответствующее заявление в ИФНС. Это зафиксировано в ст. 145 НК РФ.

Отчетностью является декларация по НДС, подаваемая за каждый квартал. Представление отчетности в ИФНС осуществляется в электронном виде.

Упрощенный режим налогообложения для ИП

Упрощенная система налогообложения (УСН) – это особый налоговый режим, позволяющий малому и среднему бизнесу «встать на ноги» благодаря минимизации налогов.

Применять эту систему имеют право ИП, в штате которых меньше 100 человек и доход за год не превышает 150 млн. руб.

Данный режим позволяет «избежать» уплаты НДФЛ за ведение хозяйственной деятельности (не путать с НДФЛ за нанятых сотрудников!), НДС и налога на имущество ИП (не путать с налогом на имущество физического лица!).

Применить УСН могут все вновь образуемые ИП или же ИП, желающие перейти с другой системы налогообложения. При выборе УСН предприниматель должен уплачивать налог с дохода (ставка = 6 %) либо с «дохода минус расходы на ведение деятельности» (ставка = 15 %).

Отчетность (декларация по УСН) представляется в ИФНС раз в год (не позднее 30 апреля года, следующего за отчетным).

Патент для индивидуального предпринимателя

Патентная система налогообложения (ПСН) – это налоговый режим, при котором все налоги (кроме взносов на обязательное пенсионное и медицинское страхование) заменяются оплатой патента. Применять такой режим вправе предприниматели со штатом не более 15 сотрудников.

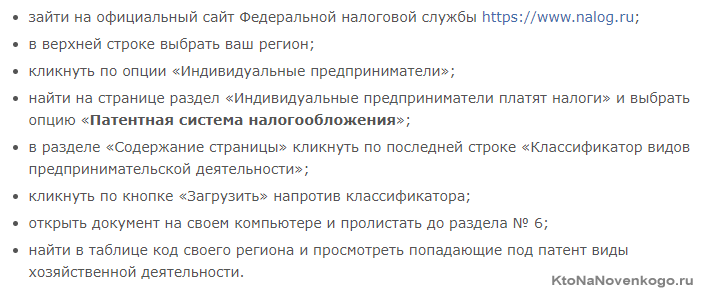

Виды деятельности, заниматься которыми может ИП на патентной системе, перечислены в специальном классификаторе на официальном сайте ФНС.

Если ИП планирует заниматься сразу несколькими видами деятельности, то он должен приобрести патент отдельно на каждый из них.

Для справки: стоимость патентов на разные виды предпринимательства различаются.

Единый сельскохозяйственный налог

ЕСХН разработан специально для ИП, занимающихся производством сельскохозяйственной продукции. К такому виду деятельности относится не только растениеводство и животноводство, но и выращивание рыбы, а также другой флоры и фауны, обитающей в водоемах.

Важно: ЕСХН не вправе применять предприниматели, которые задействованы только на этапе переработки сельхозпродукции (не выращивают, не производят, не добывают ее).

Плательщики ЕСХН не уплачивают НДФЛ (если не являются налоговыми агентами для своих сотрудников) и налог на имущество, используемое для хозяйственной деятельности. С 01.01.2019 г. плательщики ЕСХН обязаны уплачивать НДС.

Ставка ЕСХН составляет 6 % от «доходы минус расходы». Субъекты РФ вправе уменьшать размер ставки до 0 %.

Расчет налогооблагаемой базы ведется в суммарном исчислении с начала года. Налог оплачивается раз в 6 месяцев, а отчетность в ИФНС представляется раз в год (не позже 31 марта года, следующего за отчетным).

Какие взносы должен платить ИП

Кроме того, что предприниматель обязан платить налоги согласно выбранной системе налогообложения, он также должен делать отчисления на обязательное пенсионное страхование (ОПС) и на обязательное медицинское страхование (ОМС).

Пенсионная система нашего государства предполагает, что каждый гражданин, работающий и получающий доход, обязан определенную его часть перечислять в Пенсионный фонд России (ПФР). ИП не исключение.

До 2017 года сбором пенсионных взносов занимался непосредственно ПФР, а сейчас эти функции выполняет налоговая служба.

Важно: взносы в ПФР ИП обязан перечислять даже в том случае, если он не ведет хозяйственную деятельность (при условии, что ИП официально не закрыто).

Исключения из этого правила:

- срочная служба в армии;

- уход за ребенком до 1,5 лет;

- уход за ребенком-инвалидом, за инвалидом 1 группы, за родственником старше 80 лет;

- переезд с супругом-военнослужащим в местность, где нет возможности трудоустройства по заявленным ИП видам деятельности;

- переезд с супругом за границу РФ по официальному направлению.

Проанализируем в сводной таблице, в каком размере ИП обязан отчислять денежные средства на ОПС и ОМС:

| Годы ведения деятельности | Обязательное пенсионное страхование (в год) | Обязательное медицинское страхование (в год) | |

|---|---|---|---|

| 2018 | доход за год < 300 тыс. руб. | 26545 руб. | 5840 руб. |

| доход за год > 300 тыс. руб. | 26454 + 1 % от суммы свыше 300 тыс. руб. | ||

| примечание: отчисления не должны превышать 212360 руб. | |||

| 2019 | доход за год < 300 тыс. руб. | 29354 руб. | 6884 руб. |

| доход за год > 300 тыс. руб. | 29354 + 1 % от суммы свыше 300 тыс. руб. | ||

| примечание: отчисления не должны превышать 234832 руб. | |||

| 2020 | доход за год < 300 тыс. руб. | 32448 руб. | 8426 руб. |

| доход за год > 300 тыс. руб. | 32448 + 1 % от суммы свыше 300 тыс. руб. | ||

| примечание: отчисления не должны превышать 259584 руб. | |||

В случае если ИП начал свою деятельность не с начала года, то взносы рассчитываются пропорционально отработанному периоду. Например, зарегистрировался предприниматель в налоговой 01.02.2019 г., значит, он должен перечислить за 2019 год:

- по пенсионному страхованию (при условии, что годовой доход не превысил 300 тыс. руб.): 29354 (руб. годового взноса) / 365 (дней в 2019 году) х (365 (дней в году) – 31 (дней в январе)) = 80,42 (взнос руб. / день) х 334 (дня) = 26860,28 (руб.);

- по мед.страхованию: 6884 (руб. годового взноса) / 365 (дней) х 334 (дня) = 6299,33 (руб.).

Взносы по обязательному страхованию предприниматель обязан рассчитывать и перечислять самостоятельно в следующие сроки:

- если годовой доход < 300 тыс.руб., то не позже 31 декабря текущего года;

- если доход за год > 300 тыс.руб., то не позднее 1 июля года, следующего за отчетным;

- если ИП официально закрылось, то не позже 15 дней с момента снятия с учета в ФНС.

Как проверить ИП по ИНН

Для чего может потребоваться проверка ИП?

Прежде всего, чтобы удостовериться, что ваш партнер существует в реальности и ведет определенный вид деятельности.

Осуществить проверку нетрудно.

Подробно мы описали этот процесс в другой статье нашего блога: Выписки из ЕГРИП по ИНН с официального сайта налоговой. Пройдите по ссылке и выполните ряд простых манипуляций в соответствии с приведенной там инструкцией.

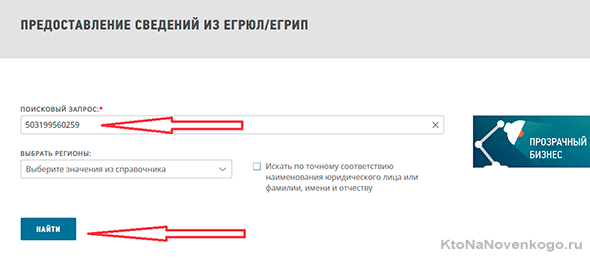

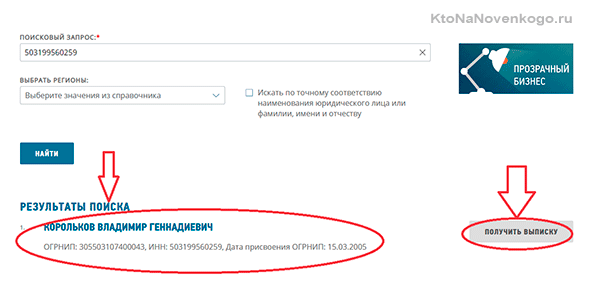

Если же говорить кратко, то просто пройдите по этой ссылке и введите ИНН индивидуального предпринимателя, которого вы хотите проверить. В открывшемся окне останется только ввести код ИНН и запустить проверку:

В результате вы получите установочные данные по этому индивидуальному предпринимателю:

Теперь вы знаете, что нужно сделать, если захотите открыть (или закрыть) ИП.

Чем отличается ИП от ООО — их плюсы и минусы

Здравствуйте, уважаемые читатели блога KtoNaNovenkogo.ru. Я уже довольно подробно писал про то, что нужно, чтобы открыть ИП (индивидуального предпринимателя) и зачем это вообще делать. Но есть еще и ООО (общество с ограниченной ответственностью) со своими плюсами и минусами. В связи с этим большинство будущих предпринимателей интересует решение стоящей перед ними насущной проблемы — открыть ИП или все же лучше выбрать ООО.

В этой небольшой статье я попробую простыми словами объяснить чем отличаются эти две формы легализации частного бизнеса и надеюсь, что после ее прочтения вы уже сможете сделать вполне осознанный выбор, понимая все различия и преимущества.

Ну, и так же мы поговорим о том, стоит ли вообще заморачиваться с этими ООО и ИП, например, при открытии интернет-магазина или ведении другого бизнеса в интернете. Забегая вперед скажу, что на самом деле это вам даже может быть выгодно, как ни странно это звучит, но обо всем по порядку.

Итак, что выбрать — ИП или ООО? Интересный вопрос, на самом деле. Сначала давайте рассмотрим выгоды открытия индивидуального предпринимателя в сравнении с открытие общества с ограниченной ответственностью.

- ИП дешевле зарегистрировать. Госпошлина при его регистрации составляет 800 рублей, против 4 000 рублей, которые придется отдать при регистрации ООО. Существенно? Ну, в принципе да (хотя, кому как).

- Плюс при регистрации ООО нужно еще внести уставной капитал (не менее 10 000 рублей), но тут есть НО. Эти деньги можно будет получить обратно после регистрации, и к тому же уставной капитал очень часто вносят не деньгами, а имуществом на данную сумму (оргтехника и т.п.).

- Процедура регистрации индивидуального предпринимателя чуть проще, но не существенно

- Индивидуального предпринимателя проще будет ликвидировать (в смысле закрыть, а не то, что вы подумали 🙂 ). Хотя, стоит ли об этом задумываться, когда только выбираешь что именно открыть? Но, тем не менее.

- Очень важный для меня момент — ИП имеет возможность снимать деньги с расчетного счета без объяснения причин (налоговой или кому бы то еще). В случае ООО это все должно быть обосновано (нужно указывать причину снятия денег). Можно снимать и без указания причины, но это получаются уже дивиденды, с которых придется заплатить налог (девять процентов). Хотя есть схемы, которые вполне легально позволяют упростить эти моменты.

Теперь давайте перевернем шахматную доску и сыграем за черных ООО. Какие же такие плюсы есть у общества с ограниченной ответственностью и какие минусы наличествуют у индивидуального предпринимателя:

- ООО можно продать, т.е. можно продать выстроенный вами бизнес, если возникнет такая необходимость. ИП продать нельзя, ибо продажа людей запрещена законом, наверное, во всех странах мира. Опять же, наверное, не самый весомый аргумент на стадии выбора формы собственничества, но думать об этом стоит заранее.

- В обществе с ограниченной ответственностью вы все тяготы ведения бизнеса можете переложить на плечи назначенного вами директора. Сами же можете вообще устраниться от дел, но оставаться полноправным владельцем (учредителем ООО) и стричь со всего этого купоны (мечта многих — согласитесь 🙂 ). В случае ИП это в принципе невозможно, ибо вы и есть директор, а значит управлять бизнесом придется именно вам.

- ООО в отличии от ИП позволяет вести совместный бизнес, т.е. иметь двух и более учредителей (владельцев).

- Инвесторы предпочитают ООО в том числе и потому, что их можно будет туда вписать в качестве соучредителей. Например, биржи Миралинкс, Гогетлинкс, Телдери и ряд других процветают благодаря приходу в них одного и того же инвестора, который стал их совладельцем. Это выгодно всем. Но с ИП инвесторы работают менее охотно.

- Ну, и по традиции в конце самый убойный аргумент. В случае возникновения форс-мажора (кража товара или оборотных сумм, мошенничество, ошибки и т.п.) общество с ограниченной ответственностью будет отвечать только своим уставным капиталом (десятью тысячами рублей, т.е по сути — ничем). Поэтому любые обязательства ООО заканчиваются при его ликвидации. А ИП же в подобных случаях форс-мажора будет отвечать всем своим имуществом (квартира, машина, дача, счета в банке и т.п.), пока не покроет нанесенный ущерб пострадавшему оппоненту бизнеса.

Что же лучше открыть — ООО или ИП?

Если ваш будущий бизнес будет связан с определенными рисками (планируете брать большие кредиты, вкладывать приличные деньги, проворачивать сложные схемы, оборачивать не малые суммы и т.п.), то лучшим вариантом будет ООО. В случае неудачи, от которой никто не застрахован, вы ликвидируете компанию, отряхиваете ее прах с ног и идете дальше (в том же направлении или каком другом) не обремененный ничем (кроме мук совести 🙂 ).

Если же ваш будущий бизнес связан в основном с вложением ваших собственных сил (а не средств) и при этом схема его проста и никаких подводных камней не предвидится, то ИП будут лучшим решением в силу того, что его проще и дешевле открыть, а так же с ним проще вести отчетность и проще распоряжаться заработанными деньгами. Это как раз мой вариант.

Приведу пример. Владельцу интернет-магазина или онлайн-сервиса нужно открывать именно ООО. Кроме снятия материальной ответственности вы получаете по сути в свои руки довольно удобный конструктор, где можно что-то добавить (соучредителя, директора и т.п.), убрать и настроить. Этот конструктор позволяет бизнесу отлично масштабироваться, что может понадобиться очень скоро при начале бизнеса в интернете.

А вот владельцу сайта (статейника) как раз ИП будет в самый раз (по Сеньке шапка). Рисков «попасть на деньги» тут не очень много, а вот лишние траты и хлопоты связанные с ООО будут ни к чему.

Подытожим. Открыть ИП — это дешево и сердито, а открыть ООО — дальновидно и амбициозно. Но все зависит от того, чем именно вы планируете заниматься. Примеряйте упомянутые выше плюсы и минусы на себя, думайте и решайте сами.

Нужно ли открывать ИП или ООО под интернет-бизнес

Ну, а теперь самое время поговорить вообще о правовом регулировании заработков в интернете. Про оффлайн, думаю, говорить нет смысла, ибо там у государства «все схвачено» и шалить (зарабатывать без должного оформления и налогообложения) мало кто решается.

Другое дело — интернет. Надзорные органы тут только осваиваются и поймать за руку в основном могут только при выводе денег (в банк). А вот разобраться где и сколько вы заработали им пока весьма сложно. Поэтому вопрос о том, нужно ли открывать ИП или ООО, если деньги вы зарабатываете в сети, остается для многих открытым.

Мой ответ вам будет, конечно же нужно (ибо другое советовать было бы стремно), но ведь хочется узнать все плюсы и минусы легализации своего бизнеса в сети, чтобы делать выбор осмыслено. Например, если вы открываете или уже имеете работающий интернет-магазин (или ведете другой онлайн-бизнес) — стоит ли оформлять под это дело ИП или ООО? Давайте смотреть.

Вообще, интернет-магазин является одной из самых популярных схем ведения бизнеса в сети, ибо он изначально понятен всем и даже тем, кто в сети деньги никогда не зарабатывал. В теории тут все просто, а значит желающих это попробовать на практике (иногда в упрощенном варианте по схеме дропшипинга) найдется очень много. Поэтому давайте на примере как раз магазина и рассмотрим плюсы и минусы легализации такого рода деятельности.

Плюсы и минусы открытия юр.лица или ИП для интернет-магазина

Итак, сначала расмотрим доводы за то, чтобы ни ООО, ни ИП под свой сетевой (в смысле интернет) бизнес не открывать:

- Пока у налоговых (и других надзорных) органов нет действенных инструментов для обнаружения вашей деятельности в сети, чтобы связать открытый вами интернет-магазин с вами. Как доказать что он Ваш?

- Спалить вас могут только в оффлайне (пробить номер телефона, емайл, почтовый адрес с которого вы отправляли товар, через банк, куда вы выводили деньги и т.п.).

- Опять же, это только если вы привлечете внимание, но это маловероятно, ибо вы на фиг никому не нужны (как тот неуловимый Джо из анекдота). У налоговых органов пока просто нет ресурсов и желания погружаться во все это. Пока нет...

Теперь давайте поговорим о том, что может склонить чашу весов в пользу регистрации ИП или ООО под свой онлайн-бизнес:

- ООО существенно упрощает работу. Как я уже упоминал выше, интернет-магазин (в отличии от оффлайнового) позволяет достаточно быстро выйти на неплохие обороты.

- А это потребует от вас переход на работу с более крупными поставщиками. Но крупные поставщики в большинстве своем не будут работать с физическими лицами (им это неудобно, да и нелегально с точки зрения закона). Им нужны в качестве контр агентов юридические лица (на худой конец — ИП).

- Кроме этого, вам может приспичить (ибо это не шибко дорого, но шибко удобно) отдать всю логистику (прием заказов, хранение товара, отправку его покупателю) в руки какой-то аутсорсинговой компании (читайте что такое аутсорс), чтобы освободиться от рутины. А они опять же не работают с «физиками».

- С ростом объемов у вас может возникнуть необходимость нанять сотрудников (это возможно и при ИП, и при ООО) или даже нанять исполняющего директора (только ООО это позволит). Будучи физическим лицом реализовать это будет крайне сложно, ибо не каждый согласится у вас работать неофициально (по сути, подпольно).

- При более-менее приличных объемах вам захочется упростить и обезопасить примем денег. ООО и ИП позволяет это сделать используя расчетный счет в банке. Когда столкнетесь, тогда поймете насколько подобные «мелочи» важны (рутина убивает).

- Чисто с точки зрения закона, регистрация ООО или ИП под интернет-магазин (да и любой другой бизнес, регулярно приносящий вам прибыль) обязательна. В России занятие любой предпринимательской деятельностью (систематическим извлечением прибыли) без образования юридического лица или ИП уголовно наказуема. Это кнут, который многих стимулирует для движения в нужном направлении. Действует этот закон и для оффлайн, и для онлайн.

- В бизнес-процессах, как правило, участвует множество людей, и если что-то у кого-то пойдет не так, а вы на этом потеряете деньги, то шанс их взыскать (через суд или в досудебном порядке) будет только в том случае, если вы таки оформили свой бизнес официально (зарегистрировали юр.лицо или открыли ИП). В этом случае вы работаете со всеми по договорам, а значит можете все довольно просто взыскать и разрулить.

- В России, наверное, самые низкие налоги (на упрощенной системе налогообложения вы будете платить всего 6% от доходов, что сравнимо с процентами, которые вы отдадите для вывода денег из сети окольными путями) и весьма приятное пространство для бизнеса (просто вовремя все оплачиваете и никаких вопросов не возникает).

Ну вот, дальше дело уж за вами — делать выбор. Вариантов бизнеса в сети много и часть из приведенных аргументов может не иметь для них особого значения. Некоторые виды заработка в интернете вообще сложно отследить, и государство мало что может вам дать для защиты интересов (в силу специфики). Однако, сейчас даже крупные арбитражники (перенаправляющие с выгодой для себя трафик) легализуются, т.е. регистрируют ООО и работают уже на другом уровне.

В случае интернет-магазина, особенно если вы решили, что пришли в это надолго, нужно открывать ООО (на крайняк ИП). Слишком велики риски, да и просто неудобно работать «в черную». Это снимет массу проблем и к тому же даст определенный стимул к развитию (будет другой настрой, отношение к делу). ИМХО.

Расчетный счет ИП в каком банке лучше заводить и почему

Эта заметка не носит аналитического характера и не является истиной в последней инстанции. Просто пишу о том, как я выбирал новый банк для открытия расчетного счета ИП (индивидуального предпринимателя).

Не, ну можно было «забить», конечно же, и взять первый попавшийся банк, чтобы не париться с выбором (да тот же сбербанк — уж куда прозаичнее). Многие так и делают, но вот мне хочется выбрать лучшее из возможных предложений (перфекционизм своего рода), тем более, что сам процесс изучения и выбора бывает весьма занимательным (в смысле, время занимает 🙂 ). И да, я жлоб — за рубль воробья по полю загоняю.

Причем я ленивый жлоб, и потому поначалу не стал полностью погружаться в тему, а решил сделать выбор «по-быстрому» просто сравнив условия нескольких банков, которые я знал и которым имело смысл доверять. Но об этом чуть позже, а пока предыстория всего, ибо индивидуального предпринимателя я открыл уже довольно давно (более семи лет назад), а посему расчетный счет у меня уже должен был быть в наличии.

Оно, конечно, так, да не так. Мой любимый банк (тут без всякой иронии, ибо несмотря на безвременную кончину он был удобен и выгоден) почил в бозе. В статье про регистрацию индивидуального предпринимателя я писал о нем — это уже не существующий сейчас Межтопэнергобанк. Вот ничего плохого о нем сказать не могу, кроме того, что лицензию на банковскую деятельность его владельцы таки потеряли.

Сразу хочу оговориться, что средства, находящие на расчетном счете ИП, подпадают под страховой случай и в случае проблем с банком их можно будет получить от агенства по страхованию вкладов. Главное, чтобы общая сумма (вкладов и денег на расчетном счету ИП) не превышала 1400 тыс. рублей. Хотя, у меня было небольшое превышение и все равно это компенсировали, хотя и пришлось подождать пока рассматривался мой вопрос (дней двадцать).

Вообще, в случае отзыва лицензии у банка, вкладчикам (если банк входил в систему страхования) выплачивают деньги в первую очередь (недели через две, после официального объявления банкротства). Выплаты же ИП и физлицам идут уже после (в третью очередь). Ну, а всякие нюансы (например, как у меня — превышение страховой суммы) решаются по письменному запросу в агенство по страхованию вкладов, который отправляет банк, которому получено проводить выплаты.

В принципе, последние два абзаца говорят за то, что банк для открытия расчетного счета можно выбирать любой, главное, чтобы он участвовал в системе страхования вкладов. Это по крайней мере гарантирует возврат средств, пусть с существенной задержкой по времени. Но это не единственный критерий в выборе.

Чем меня шокировал банк ВТБ и не только он

Как я уже упоминал выше — я жлоб с ленцой. Поэтому быстренько сравнив стоимость обслуживания РС для индивидуального предпринимателя в некоторых банках я сделал вывод, что сбер — это уж очень дорого (более двух тысяч в месяц), а посему буду довольствоваться банком №2 в России, то бишь ВТБ. Точнее мой выбор пал на ВТБ Банк Москвы (у них пониже был ценник, вроде).

Сказано — сделано. С открытием расчетного счета ИП в ВТБ особых проблем не возникло (одна остановка на метро до ближайшего офиса этим занимающегося). Появилось некое чувство успокоенности, ибо сразу получил реквизиты, куда нужно было перенаправить все финансовые реки и ручейки. Онлайн банк не сложный — осталось только разобраться с нюансами. А вот они, блин, сильно испортили настроение.

Я то наивный даже не предполагал (спасибо за это Межтопэнергу), что за внутрибанковские переводы могут взиматься проценты. Обычно как делает ИП? Он открывает в том же банке, где открыл РС, еще и счет на физлицо с привязанной к нему банковской картой. После чего денежки с РС индивидуального предпринимателя спокойно переводятся на эту карту для их последующей утилизации в магазинах или натурализации через банкоматы.

Если помните, то в статье про отличия ООО от ИП я писал, что одно из важных для меня обстоятельств выбора статуса — это официальная возможность для ИП распоряжаться деньгами на РС по своему собственному усмотрению. В случае с ООО это уже делать будет чуть сложнее и менее выгодно.

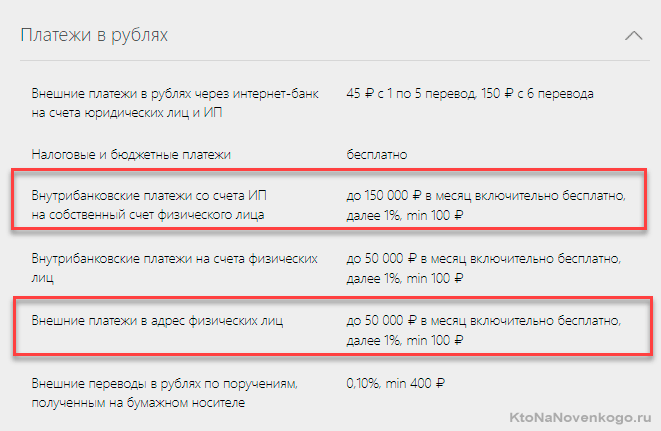

Так вот, ребят, для меня стало откровением, когда пытаясь вывести всю денежку на карту того же самого банка (ВТБ), мне в онлайн-банке сообщили, что за это с меня возьмут процент. В смысле — 1% от переводимой суммы. Не обкладываются комиссией только платежи в налоговую и пенсионку. О, как! Разрыв шаблона...

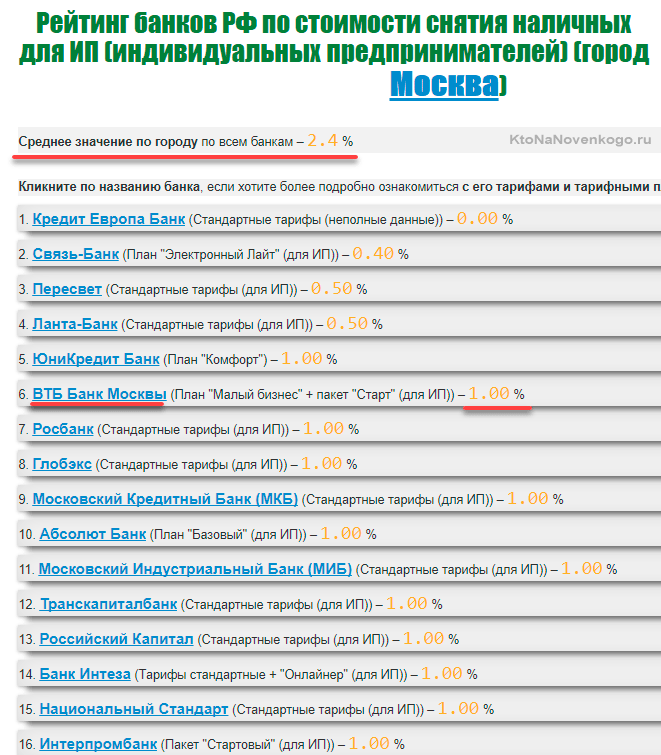

В моем замечательном Межтопэнерге все было бесплатно и я думал, что у всех так. Но не фига подобного. Надо сказать, что ВТБ Банк Москвы в этом плане еще скромен и его 1% является чуть ли не самым мизером на рынке. В беспледеле некоторые банки доходят до 10%, но в большинстве своем ставка комиссии на вывод (снятие наличных) колеблется в пределах одного-двух процентов.

Сейчас банки берут комиссию за вывод денег со счета ИП на счет физлица

Есть примерный рейтинг банков по величине комиссии взимаемой за снятие наличных для ИП:

Хочу сказать, что рейтинг этот по некоторым банкам не всегда корректный (либо слегка устаревший, либо имеются разные пакеты для ИП, но в рейтинге приведены данные только по одному из них), поэтому все равно детали лучше уточнять на официальном сайте банка, либо просто позвонив на их горячую линию.

Но все равно, большинство данных этот рейтинг отражает верно и по нему можно составить мнение о жадности наших банкиров. Как по мне, так брать комиссию за внутренние переводы — это ярко выраженный моветон. Но что делать, когда этого тренда придерживаются сейчас почти все игроки рынка. Посему сильно покоробила такая ситуация безвыходности.

Ерунда, скажете вы? Чего жаться? А по мне так есть чего (копейка рубль бережет). Жлоб я, и весь сказ. А посему сильно расстроившись и немного погоревав я решил таки разъяснить для себя ситуацию и понять, действительно ли все так запущено и нет ли вариантов вывода денег с расчетного счета ИП без комиссии.

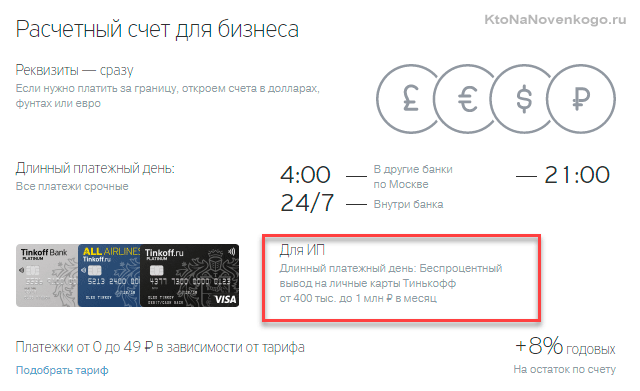

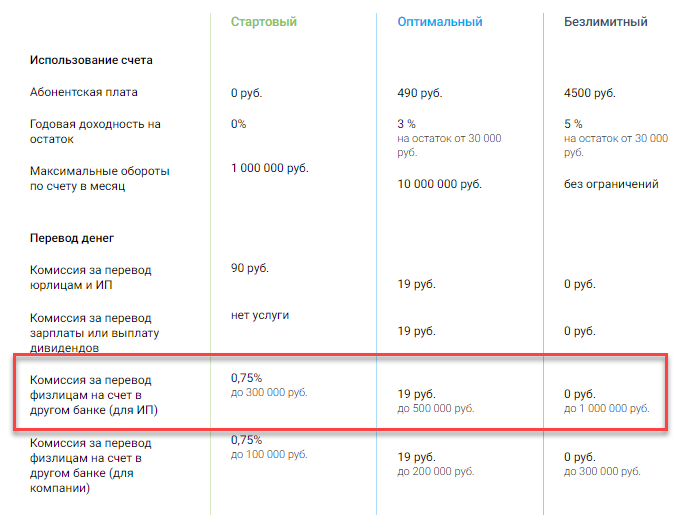

Забегая вперед скажу, что есть варианты (их даже несколько). Например, мой текущий банк берет за ведение счета ИП всего 490 рублей в месяц, а перевод на свою карту в этом банке (а так же и в любой другой) комиссией не облагается. Причем, это банк из первой десятки (топовый), что особо приятно. Но обо всем по порядку.

На что смотреть при открытии расчетного счета ИП

Вообще по вопросам касающихся банков я обычно стараюсь искать информацию на ресурсе Банки.ру (не реклама, но если владельцы сочтут нужным отблагодарить, то ..., хотя вряд ли кто-то добровольно захочет расстаться с деньгами).

Там, как мне кажется, идет довольно живое обсуждение интересных вопросов, да и отзывы можно посмотреть по обслуживанию «физиков» и «юриков». Понятно, что отзывы — это сейчас продукт, который покупается и продается. Но там они вроде как проверяются, да и если читать вдумчиво и анализировать, то понять общий тренд по банку не составит труда.

Вот... О ВТБ там отзывы оказались не айс (именно по обслуживанию юрлиц). Это несколько насторожило и еще более усилило желание найти достойную замену с лучшими отзывами и желательно без комиссии за снятие со счета ИП. Забегая вперед скажу, что ВТБ свой негатив на Банки.ру полностью оправдал и даже превзошел.

Первый раз я видел, как менеджер просто рвал и метал (точнее рвала и метала, ибо это была женщина) при закрытии моего надавно открытого счета ИП. Жесть (наверное, сними я это действо, оно стало бы хитом). Чтобы меня вывести из себя, нужно совершить подвиг, а вот что б довести до трясучки — это надо иметь талант. Разве что дело не дошло до кидания порванными бумагам в лицо, а вот все остальное было. Такое ощущение, что я лишил этого менеджера большей части его зарплаты своим отказом с ними сотрудничать. Сколько яду на меня было выплеснуто...

Ну, да ладно, счет в ВТБ я закрывал уже после того, как открыл аналогичный в другом, надеюсь, что хорошем банке (а то, как оказывается, менеджеры познаются ни при открытии, а при закрытии счета). В общем, мне просто испортили сиюминутное настроение, а не общий положительный настрой. Проехали.

На Банки.ру есть ветка форума "Вывод денег с ИП без комиссии", которая собрала таких же жлобов как я, которые почему-то считают, что платить комиссию еще и за снятие наличных со счета индивидуального предпринимателя — это плевок в душу (или пинок по жабе, у которой итак хватка не слабая).

Составляющие идеального банка для индивидуального предпринимателя

Ветка ведется уже пару лет, поэтому то, о чем речь идет в ее начале, уже, скорее всего, не актуально (да точно не актуально). С какой страницы начинать читать — фиг знает, но я откуда-то начал и наметил для себя несколько вариантов, которые обещали либо полное отсутствие комиссии на вывод, либо существенную экономию.

Вообще, хотелось открыть расчетный счет ИП в банке с такими характеристиками:

- Более-менее топовый и известный. Тут очень важно смотреть на отзывы, ибо ИП (как и ООО) существо бесправное и есть случаи блокировки счетов по разным причинам (говорят, что при этом за вывод могут попросить аж десятую часть с оставшихся там средств). Имидж банка по работе с юрлицами должен быть на высоте.

- Минимальная плата за открытие расчетного счета и его ежемесячное обслуживание. Ценники тут могут сильно разниться и в основном зависят от баланса между самооценкой банка и желанием заполучить клиента. Сбер тут, естественно, в числе самых невыгодных, но туда идут те, кому лень что-то искать и выбирать (либо живущих там, где поблизости ничего больше и нет), а таких очень много. Поэтому сбер, можно сказать, вне рынка существует.

- Нулевая комиссия за вывод (снятие) денег со счета индивидуального предпринимателя. Ну, или хотя бы оптимальная в купе с пунктом 2. В общем, нужно высчитывать оптимальную сумму владения расчетным счетом, которая будет зависеть еще и от сумм, которые вы в среднем ежемесячно выводите. Какой-то банк может быть идеален для малых сумм, но совсем не подходить для вывода сумм больших (в упомянутой ветке кто-то подбирал оптимум для ежемесячного снятия 600 тыс. рублей — шести сотен, Карл!).

- Смотрите так же и на другие нюансы, которые могут быть присущи именно вашему бизнесу. Например, для кого-то может быть важной стоимость отправки внешних платежей (платежек) юрлицам и другим ИП.

В каких банках нет комиссии за снятие наличных со счета ИП

Занимался я выбором в конце августа и на тот момент у меня было несколько кандидатов, которые рекомендовали рассмотреть для себя участники ветки:

- Тинькофф банк — в принципе, там все вообще замечательно по экономии средств за ведение расчетного счета, но есть несколько НО.

Это полностью онлайн-банк, а я в этом плане не могу переступить через свой консервативный подход заключающийся в обязательном походе в отделение банка, где все нужно оформить. Ну, и отзывы о нем не так чтобы прям все положительные были. Есть кое-что про него и на последних страницах упомянутой ветки.

- Модуль Банк — он специализируется именно на малом бизнесе (с физическими лицами не работает и карту для вывода придется открывать в другом банке). Условия вроде такие: без комиссии вывод наличных до 500 000 на тарифе за 490 рублей в месяц (+ 50 тыс. рублей можно снимать наличными). Все вроде вкусно, но опять же отзывы не дали мне сделать выбор в его пользу.

- Точка (вроде как дочка «Открытия», который ныне сонируют, так что...) — тоже банк именно для предпринимателей. Опять же отзывы меня остановили. Мнительный я, блин.

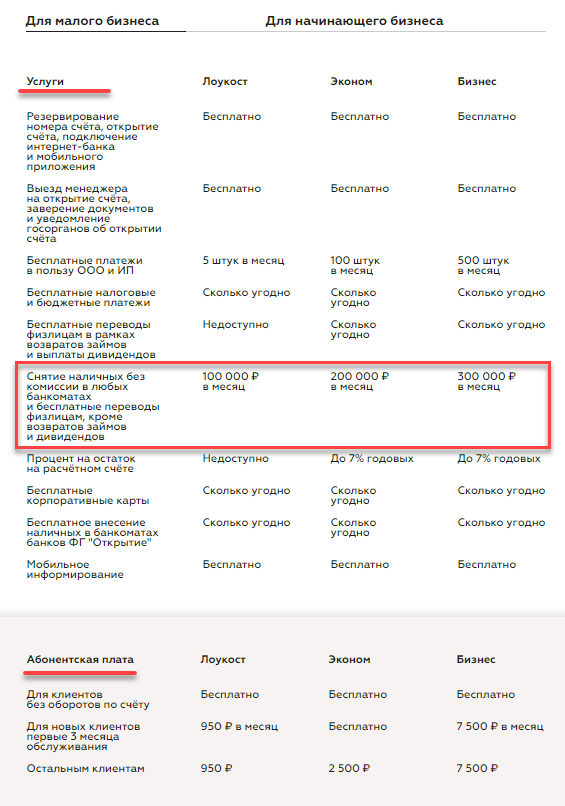

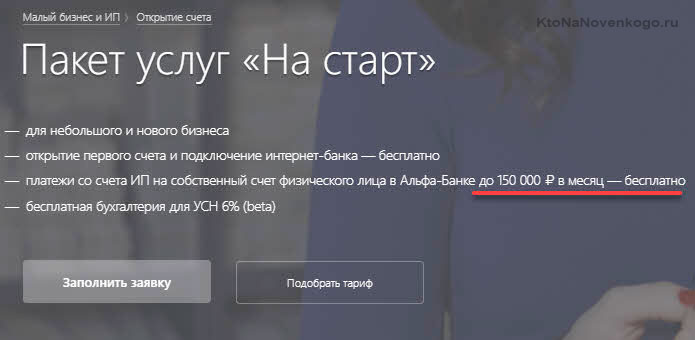

- Альфа банк — упоминался в ветке эпизодически и как-то в стиле «ни о чем». Однако, мне повезло начать читать ветку с места, где приводили ссылку на страницу с описанием самого простого тарифа для ИП, который мне очень даже понравился.

Никогда с Альфой дела раньше не имел, но сервис там меня приятно поразил (сказываются, наверное, буржуйские владельцы — у них, видимо, несколько другие стандарты и требования к персоналу).

Открытие и вывод денег с расчетного счета ИП в Альфа банке

Ну, наверное, вы догадались, что мой выбор таки пал на Альфу. Пришлось сначала съездить в офис, который работает с физиками и ИП. Счет открыли быстро, онлайн-банкинг оказался еще проще, чем в ВТБ. Платежи прошли без проблем.

В общем, тут все прошло без сучка и задоринки. Подтвердили, что вывод без процентов возможен в пределах 150 тыс. рублей (на свою карту в этом же банке), но и сообщили, что при желании еще можно будет полтос (50 тыс.рублей) вывести на карту любого другого банка. В сумме получает аж 200 000 рублей можно снять в месяц без комиссии. А что? А вдруг?

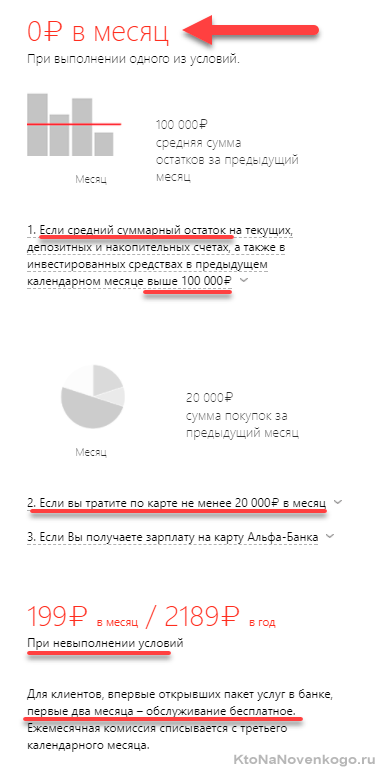

Осталось только завести карту на физлицо. Это уже в другом офисе делалось. В Альфе нет возможности просто открыть карту — есть только пакеты услуг включающие карты, вклады и что-то там еще. Поначалу это мне показалось путано, но через пару минут юзания стоящего в офисе компьютера суть стала более-менее ясна. Я выбрал пакет услуг Оптимум:

Фактически плата за обслуживание будет нулевой, если пользоваться картой для оплаты в магазинах или держать на счетах в этом банке более ста тыс. рублей. И то, и другое я как раз и планировал делать (с карты платить за жизнь, а излишки складировать на накопительному счете этого же банка, ибо его удобно пополнять с карты через онлайн-банкинг).

Поразила скорость изготовления карты (вспомнилось, что при закрытии счета ИП в ВТБ слышал начало диалога со следующим за мной посетителем о том, что его карту уже месяц делают, а сделать редиски такие не могут). В Альфе мне ее принесли через несколько минут после выбора мною тарифного плана и счетов, которые нужно открыть. Карта именная и это поразило. До этого мгновенно получал только в сбере карточку, но та была не именная (просто берут из пачки уже готовых и активируют).

Собственно, статью я пишу уже получив положительный опыт вывода денежки со своего нового счета индивидуального предпринимателя в Альфа банке. Для пробы выводил не только на карту Альфы, но и на карту сбера. В обоих случаях, как и обещались, комиссии с меня не взяли. Внутренний платеж прошел мгновенно, а на сбер денежка капнула на следующий день.

Пока провернутой «аферой» я доволен, и очень доволен тем, что не поленился и таки отыскал для себя тот вариант, когда не приходится думать о напрасно потраченных деньгах. Жлоб я, жлоб.

Варианты закрытия ИП

Ведение предпринимательской деятельности в РФ сопряжено с необходимостью официальной регистрации.

Это, пожалуй, известно всем. Несоблюдение этого требования грозит административным или уголовным наказанием.

Но мало кто из начинающих предпринимателей знает, что закрытие бизнеса, согласно законодательству, также подлежит обязательной регистрации.

Сегодня поговорим о том, как закрыть официальную деятельность ИП (индивидуального предпринимателя), какие документы нужно подготовить, куда их отправить.

ИП может быть закрыто добровольно или в принудительном порядке.

Первый вариант понятен, в этом случае закрытие ИП зависит от желания физического лица, имеющего статус индивидуального предпринимателя.

Второй вариант предполагает, что прекращение действия ИП зависит от иных обстоятельств. Рассмотрим причины для принудительного закрытия ИП.

- Смерть физического лица, на которого зарегистрировано ИП. Закрытие ИП осуществляется автоматически, после того, как в ИФНС (инспекцию федеральной налоговой службы) поступит извещение из ЗАГСа о смерти этого лица.

Важно: на практике не всегда все так гладко. Зачастую извещение в налоговую приходит с опозданием, или не приходит вовсе.

Поэтому родственникам покойного нужно самим обеспокоиться закрытием ИП и обратиться в ИФНС (но только в то отделение, в котором было зарегистрировано ИП при открытии) с уведомлением о смерти. При себе нужно иметь справку о смерти из ЗАГСа и ее копию.

Найти нужную ИФНС можно по этой ссылке, зная номер ИФНС (он записан в документе регистрации ИП).

Такой вариант закрытия ИП умершего родственника подходит только в том случае, если у его ИП не было долгов. При наличии долгов возможно следующее развитие событий:

- если у ИП не осталось имущества и нет наследников → ФНС ликвидирует ИП автоматически;

- если у ИП есть имущество, но нет наследников → ФНС ликвидирует ИП, имущество передается государству, после реализации имущества гасятся долги умершего;

- если у ИП нет имущества, но есть наследники → ФНС ликвидирует ИП, наследники не вступают в наследство (так как нечего наследовать), никто никому не должен;

- если у ИП есть имущество и есть наследники – в этой ситуации возможно 2 варианта:

- имущество в денежном эквиваленте больше долга ИП → наследники вступают в право наследования, гасят долги ИП, пользуются оставшимся имуществом.

- имущество меньше долга ИП → наследники не вступают в право наследования, следовательно, не наследуют и долгов. Имущество распродается государством, долги гасятся.

В любом из перечисленных вариантов ФНС самостоятельно ликвидирует ИП.

- Нарушение законодательства при регистрации ИП или грубые нарушения правил ведения предпринимательской деятельности (например, торговля табачными изделиями без получения специального разрешения – лицензии).

Важно: ликвидация ИП в принудительном порядке по указанным основаниям может быть осуществлена только в случае, если нарушение будет доказано судом, и судом же будут вынесено решение о принудительном закрытии ИП.

- Банкротство ИП .

- Совершение предпринимателем преступления, одним из видов наказания за которое является лишение права заниматься предпринимательской деятельностью на определенный срок.

- Признание лица, имеющего статус ИП, недееспособным. Примечание: недееспособность должна быть признана в судебном порядке.

- Истечение срока пребывания в РФ иностранного физ.лица, имеющего статус ИП.

В случае принудительной ликвидации ИП основанием для закрытия является не заявление индивидуального предпринимателя, а документ, переданный в ФНС одним из следующих гос.органов:

- ЗАГСом – после смерти предпринимателя;

- арбитражным судом – после признания ИП банкротом;

- судом общей юрисдикции – при признании физ. лица недееспособным или после вынесения приговора о лишении права заниматься предпринимательской деятельностью;

- органами миграционной службы – если у иностранца закончилось разрешенное время пребывания в РФ.

Ликвидация ИП — пошаговая инструкция

Шаг № 1 – предварительный этап. ИП должен сделать следующее:

- расторгнуть трудовые договоры с нанятыми сотрудниками (при наличии);

- погасить долги перед контрагентами (при наличии);

- погасить долги перед Пенсионным Фондом (ПФ) РФ, ФФОМС (федеральным фондом обязательного медицинского страхования), ФНС (налоги, предусмотренные режимом налогообложения ИП) – при наличии.

Шаг № 2 – сбор документов. Для закрытия ИП потребуются следующие документы:

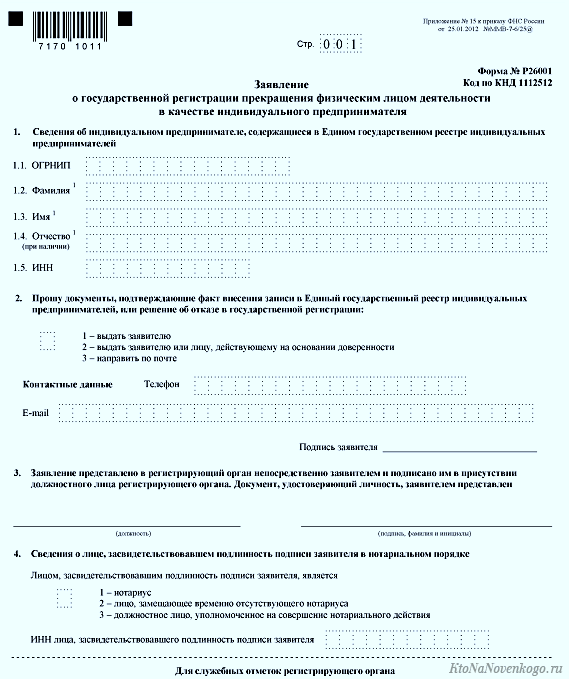

- заявление унифицированного (единого) образца по форме Р-26001:

Скачать бланк заявления можно по этой ссылке. По этой же ссылке документ можно подготовить в электронном формате (если документы на закрытие ИП вы будете подавать в электронной форме, об этом – в статье далее).

В бланке нужно заполнить все поля.

Обратите внимание: если документы на закрытие ИП будете подавать не вы лично (с паспортом), а доверенное лицо, или же документы будут отправлены по почте, то ваша подпись на заявлении должна быть заверена нотариально.

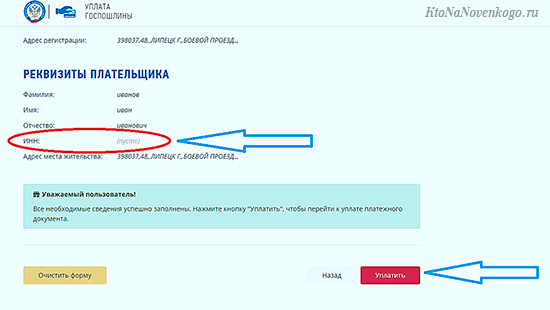

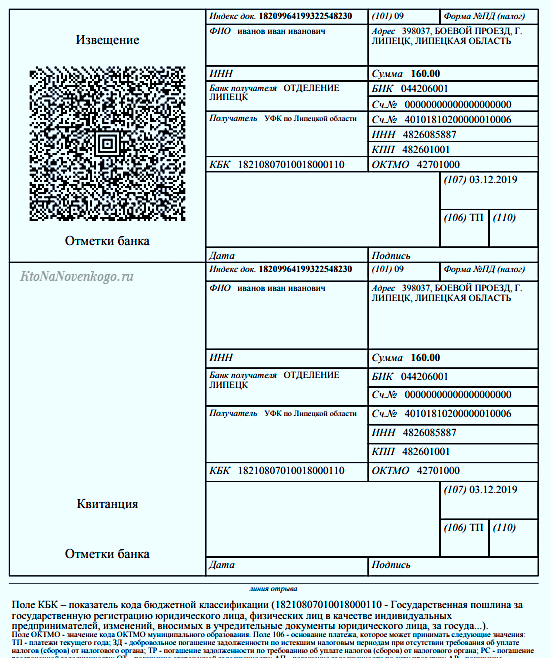

- Квитанция об уплате государственной пошлины. На конец 2019 году сумма пошлины = 160 рублей. Сформировать квитанцию и, при желании, сразу оплатить ее, можно на официальном сайте ФНС. Для этого нужно поэтапно заполнить поля электронного запроса, пользуясь подсказками сервиса.

Примечания:

- квитанция для платежа через банк (а не в режиме онлайн на сайте), сформируется только после того, как вы нажмете на кнопку «Уплатить» после введения всех необходимых сервису данных (см. на скрине ниже).

- платеж в режиме онлайн возможен только при указании вашего ИНН в определенном для этого поле запроса:

*при клике по картинке она откроется в полный размер в новом окнеДля оплаты в банке сервис сформирует такую квитанцию:

Важно: при подаче документов в электронном формате с электронной подписью через сайт ФНС, МФЦ (многофункциональный центр) или через нотариуса, оплачивать гос.пошлину не нужно. Если электронной подписи нет, то пошлину придется оплатить.

- Документ, подтверждающий факт своевременного внесения страховых отчислений в ПФ. Напомню, что ИП в течение всей своей деятельности обязан делать отчисления в ПФ (их сбором с 2017 года занимается ФНС).

В 2019 г. сумма отчисления за год = 29354 руб. (при годовом доходе ИП < 300 тыс. руб.) или (29354 + 1 % от суммы свыше 300 тыс.руб. в год) – при годовом доходе ≥ 300 тыс.рублей.

В 2020 г. отчисления за год = 32448 руб. (если годовой доход < 300 тыс.руб.) или (32448 + 1% от суммы свыше 300 тыс.руб. в год) – при доходе ≥ 300 тыс.рублей.

Примечание: если вы не предоставите такой документ, то ФНС самостоятельно запросит эти сведения в ПФ РФ.

Важно: если у ИП есть большая задолженность перед ПФ, ФНС, кредиторами и пр.контрагентами, нет имущества, которым он может расплатиться с долгами, то оптимальный вариант для ИП в такой ситуации – инициирование процедуры банкротства. После завершения процедуры банкротства ИП будет ликвидировано ФНС автоматически.

Шаг № 3 – подача документов. Подать документы в ФНС о ликвидации ИП можно несколькими способами:

- лично в ИФНС (или через доверенное лицо по нотариальной доверенности). Обращаться нужно в ту инспекцию, в которой ИП было зарегистрировано;

- лично или через доверенное лицо в МФЦ. Найти отделение МФЦ, удобное для посещения, можно по этой ссылке;

- Почтой России ценным отправлением с описью вложения;

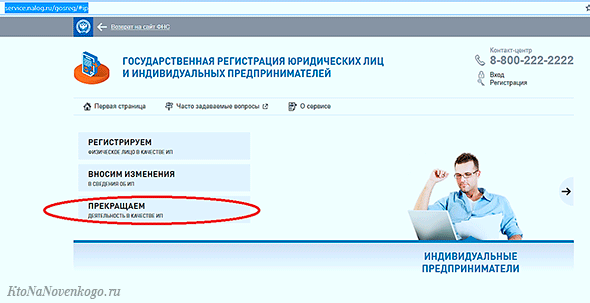

- в электронном формате на официальном сайте ФНС по ссылке: https://service.nalog.ru/gosreg/#ip :

*при клике по картинке она откроется в полный размер в новом окнеПримечание: перед началом работы с сервисом не забудьте в верхней строке страницы сайта выставить населенный пункт, в котором вы открывали, а теперь будете закрывать ИП.

Чтобы «общаться» с ФНС посредством электронного сервиса, необходимо либо быть зарегистрированным на сайте ФНС, либо на сайте «Госуслуги» (как это сделать, читайте здесь), либо получить квалифицированный сертификат (тоже через Госуслуги).

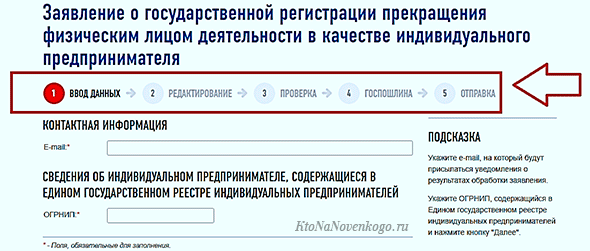

После выбора опции «Прекращаем деятельность в качестве ИП» сервис попросит вас авторизоваться с помощью одного из указанных способов. После авторизации предложит заполнить заявление:

*при клике по картинке она откроется в полный размер в новом окнеДалее сервис спросит, каким именно способом вы собираетесь подавать документы. В зависимости от выбранного способа, предложит формат заполнения документов. При выборе электронного способа подачи, после заполнения форм необходимых документов, сервис отправит их в ФНС. Этапы от заполнения до отправки:

*при клике по картинке она откроется в полный размер в новом окнеСледуйте подсказкам сервиса, процесс заполнения электронных форм не сложен.

- в электронном формате в МФЦ или у нотариуса. Действия те же, что и через оф.сайт ФНС, но выполнять их будет сотрудник МФЦ или нотариус.

Шаг № 4 – получение документов. Сотрудники ФНС проверят поданные сведения и если все в порядке, то через 5 рабочих дней вы получите документ, удостоверяющий прекращение деятельности в качестве ИП. Этим документом является выписка из ЕГРИП (единого государственного реестра индивидуальных предпринимателей).

Получить лист ЕГРИП можно лично (или через доверенное лицо), либо по почте.

ФНС вправе отказать ИП в регистрации закрытия. Причиной могут быть неправильно оформленные документы.

ФНС вправе закрыть ИП с долгами по налогам, но не списывает их. Гасить их вы должны будете уже в статусе простого физ.лица.

Шаг № 5 – действия после закрытия.

- После того, как статус ИП официально закрыт, вам нужно сдать все отчетные декларации по налогам (в зависимости от режима налогообложения).

Например, декларацию по ЕНВД нужно сдать не позже 20 числа месяца, следующего за кварталом, в котором ИП было закрыто. При УСН декларацию нужно сдать не позднее 25 числа месяца, следующего за месяцем, в котором было закрыто ИП.

Подача декларации необходима даже в том случае, если деятельность не велась, и отчетность нулевая. - Если у вас есть расчетный счет в банке, открытый на ИП, то его нужно закрыть, иначе вы будете вынуждены оплачивать обслуживание счета.

Краткое резюме

Государственная регистрация ликвидации ИП обязательна.

Если не вести деятельность, и при этом не закрывать ИП, то у вас будет накапливаться задолженность по выплатам в ПФ и расти долг по налогам.

Незнание законов не освобождает от ответственности, помните об этом!

Читайте наш блог, это может уберечь от некоторых ошибок! Хорошего дня!

Вывод WebMoney на счет индивидуального предпринимателя

Если рассматривать источники получения дохода с блога KtoNaNovenkogo.ru, то их можно разделить на две части. Во-первых, это заработок на показе объявлений контекстной рекламы Яндекса. Т.к. работаю я не напрямую с ними, а через Профит Партнер, то и вывод заработанных денег идет именно оттуда. Для этого я заключил с Профитом договор и они переводят ежемесячно все заработанные мною деньги на мой расчетный счет индивидуального предпринимателя.

Во-вторых, на моем блоге размещаются баннеры (читайте про заработок на баннерной рекламе), оплату за которые я принимаю на свой кошелек в WebMoney. Вот именно проблема вывода денег с ВебМани и стояла передо мной до последнего времени. Использовать стандартные каналы без уплаты налога мне не хотелось и поэтому все получаемые деньги я просто держал в кошельке, периодически оплачивая из них интернет, хостинг, сотовый и т.п. вещи вплоть до билетов в кино.

Около года назад сумму, накопившуюся у меня, обнулили хакеры (читайте про мой печальный опыт взлома вебмани), после чего я стал умнее и осторожнее, ибо подключил к своему кошельку авторизацию через систему Enum. Но проблема вывода оставалась и, наконец, эти летом я созрел на подвиг — настроить все это по правилам.

Для начала я решил поинтересоваться процессом у техподдержки WebMoney. Собственно, они меня и отослали на сайт Гарантийного агентства, где кратко были описаны условия, которые было необходимо выполнить для осуществления вывода вебмани на расчетный счет ИП. Сначала там рекомендовали зарегистрироваться в Вебманях, что уже было сделано, и получить формальный аттестат, для чего достаточно будет указать свои паспортные данные.

Вторым пунктом шло получение Персонального аттестата WebMoney. Сделать это не так уж и сложно. Достаточно будет просто выбрать на этой странице наиболее подходящего вам по цене или месторасположению регистратора.

Для выдачи Персонального аттестата вам нужно сначала оплатить услуги регистратора, а потом либо лично приехать на проверку указанных вами паспортных данных, либо выслать по почте заверенные нотариусом копии. Какой именно способ сверки использует данный конкретный регистратор, можно узнать щелкнув по ссылке «Подробнее».

О том, как получить формальный и персональный аттестат Вебмани вы можете в подробностях узнать из этого видео:

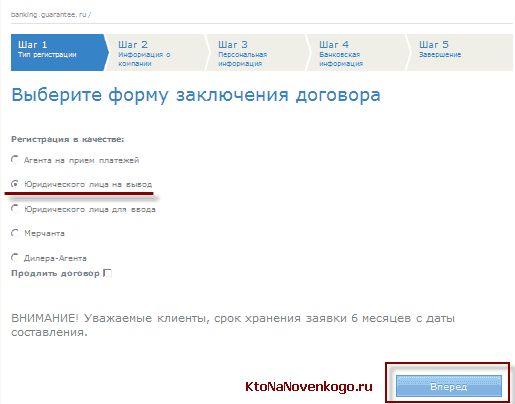

Дальше уже нужно будет подать заявку на получение формы договора о выводе средств с WebMoney на расчетный счет индивидуального предпринимателя. Эту самую заявку можно подать на этой странице, поставив галочку в поле «Юридического лица на вывод» и нажав по кнопке «Вперед»:

Потом вам предложат авторизоваться на сайте Гарантийного агентства удобным вам способом. Ну, а теперь нужно будет достать из папки все ваши документы ИП и приготовиться переписывать с них различные циферки, а также сделать сканы следующих документов:

- ИНН

- ОГРНИП (как его узнать)

- Паспорт (страницы с фоткой и пропиской)

Советую форму заполнять в Google Chrome. Почему?

Да, потому что таймаут, который вам дается на заполнение формы, очень маленький, после чего вам придется повторно авторизовываться. Ну так вот, а Chrome умеет запоминать введенные вами значения, после чего будет достаточно щелкнуть дважды мышью по соответствующему полю и вам дадут возможность вставить уже вводимые вами ранее данные.

Т.е. первый раз заполняем форму на вывод WebMoney медленно, с толком и расстановкой, а уже после повторной авторизации просто щелкаем по ее полям для вставки набранных ранее значений. Вот такие вот тонкости в оформлении через гарантийное агентство.

После заполнения и отправки данных мне пришло письмо с вопросом о том, зачем я подключаюсь к Вебмани. Я им ответил: Вывод заработанных денег на расчетный счет ИП.

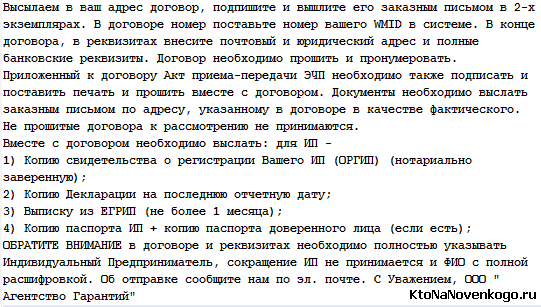

Они опять поинтересовались: А за что вы собираетесь принимать WebMoney. Я сказал, что вебмани буду принимать за размещение баннеров на своем сайте, после чего мне уже была выслана «рыба» договора с Гарантийным агентство со следующим перечнем требований:

Честно скажу, что поначалу вообще мало чего понял из этого перечня, но после консультации со своим бухгалтером и писем с дурацкими вопросами в суппорт гарантийного агентства (что примечательно, отвечали довольно подробно и вежливо) все немного прояснилось. Сбор нужных документов занял пару недель, после чего я заполнил бланк договора на вывод Вебманей через гарантийное агентство и попросил суппорт проверить правильность его заполнения.

Т.к. я живу в столице, то у меня было два варианта: отправить договор по почте, либо же приехать к ним в офис. В общем, лень победила и договор был отправлен по почте. Через несколько дней мне написали, что он был получен, а еще через несколько дней меня обрадовали тем, что я теперь, наконец-то, могу начать вывод залежавших в кошельке WebMoney денего на свой счет индивидуального предпринимателя. Ура.

В письме была ссылка, перейдя по которой я увидел форму на вывод средств с уже заполненными данными моего банка и ИП. Оставалось только вписать нужную сумму и осуществить тем самым выписку счета. Затем я зашел в свой WebMoney Keeper Classic и оплатил его. На следующий день деньги, выведенные с вебмани, уже лежали в моем кармане. Уф, а главное, как все было «просто, логично и быстро». Я потрясен, но тем не менее жутко доволен. Одной проблемой меньше.

Теперь гарантийное агентство будет ежемесячно высылать вам акт на те средства, что вы вывели через него за этот промежуток времени. Высылаться акт будет по обычной (не электронной) почте, а после его подписания и постановки печати (у меня печати нет, поэтому я пишу вместо этого «без печати») его придется отправить обратно гарантийному агентству в течении двух недель с момента получения. Поэтому вам придется ходить на почту ежемесячно, однако.

К сожалению, с весны 2016 вывод Вебмани на банковский счет и карты стал доступен только для физлиц, т.е. для вывода через Гарантийное агенство ИП нужно теперь переводить в ООО, что создает дополнительные проблемы.

Также, наверное, нужно будет хотя бы раз в месяц осуществлять вывод WebMoney через индивидуального предпринимателя, во избежании прикрытия этой лавочки (если я не ошибаюсь). Ну, по сто рублей ведь завсегда можно будет выводить и при нулевых поступлениях.

Вывод доходов с Google Adsense и РСЯ на счет ИП

Вывод доходов с показа на своем сайте контекстной рекламы Гугл Адсенса на счет индивидуального предпринимателя можно осуществляться посредством WebMoney. Т.е. сначала средства через Рапиду переводятся с Google Adsense на ваш кошелек Вебмани, а уже оттуда можно будет выводить средства на РС ИП в соответствии с рассмотренным чуть выше алгоритмом.

В принципе, такую же хитрую схему с использованием WebMoney в качестве промежуточного звена можно использовать и при выводе доходов из РСЯ.

Когда договор на безналичный вывод средств вы получите по обычной почте, то вам нужно будет его подписать и поставить печать (я вместо печати пишу «без печати»), а затем отправить по почте один экземпляр на указанный адрес. Все, далее уже последует рутина обмена бумажками посредством заказных писем через почту России. В чем она заключается?

В начале каждого месяца вам на электронную почту будет приходить письмо: Уведомление о создании заявки на вывод средств за период 20xx-xx на кошелёк такой-то, сумма 2.500.000 рублей (обычно больше, но в этом месяце карта не легла). После этого вам нужно будет зайти в админку Профит Партнера и выбрать из верхнего меню «Мой Профит» — «Платежи».

Прокручиваете окно до самого низа и в списке «Мои выплаты» в верхней строке видите строчку со своей заявкой на вывод. Теперь вам нужно будет открыть на отдельной странице браузера бланки счета и акта (предварительно введите текущий номер акта) из расположенной чуть ниже формы.

Распечатываете эти два бланка (если хотите, чтобы у вас тоже были их копии, то делаете все в двух экземплярах) на принтере, затем их подписываете и ставите печать (можно написать «без печати»). После этого их, но уже с подписью и печатью, вам нужно будет отсканировать и загрузить сканы в специально отведенных для этого местах формы в админке Профита.

В строке с вашей заявкой на выплату вы увидите в соответствующих столбцах надпись «Скан». Значит вы все сделали правильно. Теперь через несколько дней вам на электронную почту придет письмо: Уведомляем, что выплаты за 20xx-xx произведены, деньги по б/н расчету поступят вам в течении 1-2 рабочих дней.

На следующий день можете проверить приход выплаты на свой счет индивидуального предпринимателя через интернет-клиент. Если выплата прошла, то берете в руки конверт формата A4 для отправки заказных писем (закупите их побольше на почте), кладете в него подписанные вами ранее документы (в одном или в двух экземплярах), пишите адрес Профит Партнера и отправляете его заказным письмом.

Не затягивайте с отправкой документов, ибо если их Профит не получит от вас до срока следующей выплаты, то она вам будет задержана. О приходе документов вас известят письмом по электронной почте: Уведомляем, что от вас получен оригинал акта за период 20xx-xx. Ваш оригинал будет отправлен обратно в течение 3 рабочих дней. Во втором предложении говорится о дубликатах оригиналов, если вы их высылали.

Вот так вот заморочено обстоит дело с выводом средств для индивидуального предпринимателя. Еще не передумали во все это окунаться? Ну, и правильно, что не передумали. Оно того стоит, ибо таким образом вы будете совершенно чисты перед законом (никакой незаконной предпринимательской деятельности) и перед своей совестью честного налогоплательщика.

Мое дело — онлайн бухгалтерии или электронный документооборот для ИП

Успешный современный бизнес требует постоянного контроля со стороны собственника. Использование различных профессиональных бухгалтерских программ подразумевает присутствие в штате организации высококвалифицированного сотрудника (хотя, можно отдать это и на аутсорсинг), знающего все тонкости рабочего процесса.

Но в таком случае хозяин бизнеса получает только общий обзорный анализ хозяйственной деятельности, а этого для принятия важного решения в некоторых случаях недостаточно.

Быть в курсе всех дел предпринимателю поможет активное использование интернет бухгалтерии «Мое дело», принцип работы которой основан на предоставлении услуг по программному обеспечению финансовой стороны вашего бизнеса при помощи интернета.

Клиенты этой онлайн-бухгалтерии имеют возможность не только самостоятельно вести учет хозяйственных операций, но и:

- Заполнять налоговые декларации;

- Отправлять отчетность в контролирующие органы;

- Получать профессиональные советы консультантов;

- Использовать систему интегрирования с обслуживающим банком.

И это только на вскидку. Хотите узнать больше? Тогда не переключайтесь...

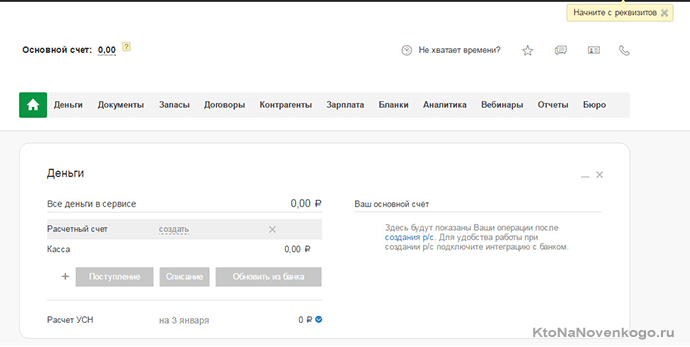

Общий обзор работы в Моем Деле

Историческая справка

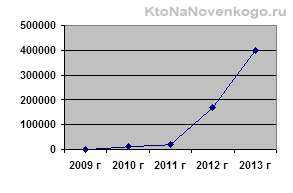

Начиная с 2009 года онлайн бухгалтерия «Мое дело» ускоренными темпами прошла путь от статуса «новичка» до «надежного партнера». С каждым годом растет число пользователей программы. График роста аудитории просто потрясающий (любой позавидует):

Причиной столько феноменального успеха могло послужить то, что программное обеспечение этого сервиса онлайн-бухгалтерии было создано с таким условием, чтобы здесь могли работать:

- клиенты, не имеющие экономического образования;

- профессиональные бухгалтеры.

Основные правила работы

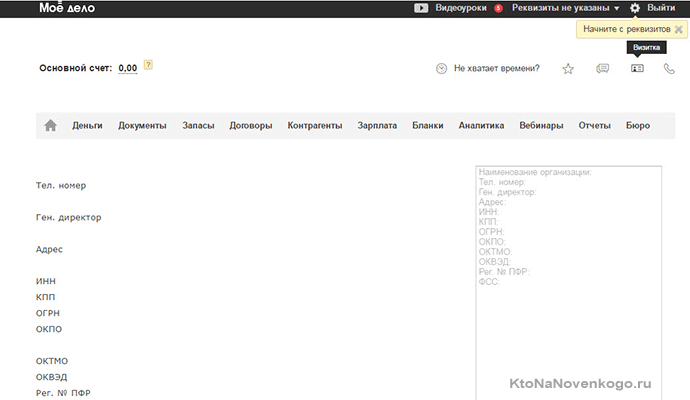

Интерфейс сервиса прост и понятен. Перед началом работы необходимо внимательно и правильно ввести первичную уставную информацию и банковские реквизиты, чтобы впоследствии автоматически происходили типовые проводки.

Следуя логическим подсказкам электронной страницы, вводятся все значимые данные.

*при клике по картинке она откроется в полный размер в новом окне

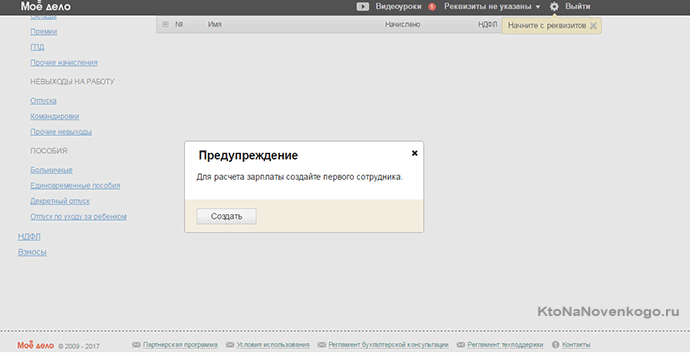

Пошаговая инструкция по вводу информации, заключенная во всплывающих окнах, позволяет без осложнений вводить первичные показатели. Если последовательность действий нарушена, онлайн бухгалтерия для дальнейшей работы выведет на экран очередную подсказку.

*при клике по картинке она откроется в полный размер в новом окне

*при клике по картинке она откроется в полный размер в новом окне

В онлайн-сервисе бухгалтерии «Мое дело» происходит автоматическое формирование первоначальной документации:

- Акты выполненных работ;

- Накладные на отгрузку продукции;

- Счет-фактуры на отгруженный товар, оказанные услуги;

- Договора на поставку продукции или оказание услуг.

С помощью интернет-ресурса предприниматели имеют возможность самостоятельно осуществлять формирование:

- Книги учета доходов и расходов предпринимательской деятельности;

- Кассовой книги с регистрацией приходных и расходных документов;

- Документации по учету рабочих кадров предприятия;

- Регистрации договоров, сопровождающих проводимые сделки.

- Формирование электронного документооборота.

Возможности онлайн-сервиса

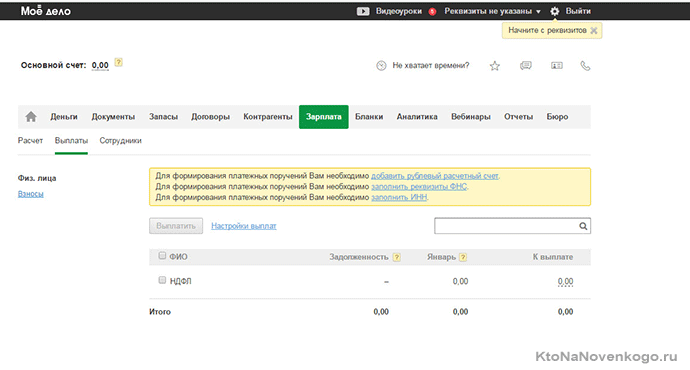

В интернет бухгалтерии «Мое дело» предоставляется возможность работать по операциям на расчетном счете в онлайн режиме непосредственно через программное обеспечение. Электронный документооборот всех банковских документов (выписок, платежных поручений и требований, приходных ордеров) загружается непосредственно с расчетного счета в соответствующий раздел сервиса «Мое дело».

*при клике по картинке она откроется в полный размер в новом окне

Данный онлайн-сервис бухгалтерия подходит для ведения учета практически любого вида деятельности, совершает различные действия по формированию бухгалтерских операций:

- Учет закупочных и складских документов;

- Регистрация клиентской базы;

- Контроль за совершением финансовых расчетов через расчетный счет организации;

- Формирование денежных документов при совершении действий с наличными денежными средствами;

- Инвентаризации товарных остатков ;

- Учет оборотных средств;

- Выкладки для расчета себестоимости продукции или услуг;

- Оперативного учета реализации продукции;

- Расчета планируемой прибыли.

Сервис «Мое дело» так же позволяет совершать процесс автоматизации розничного товарооборота. Оперативное оформление заказов, взаимодействие с поставщиками, автоматическое регистрирование продажных и возвратных операций – далеко не полный перечень функциональных возможностей интернет бухгалтерии.

На основе данных по банковским операциям и размера оплаты труда сотрудников, интернет-сервис не только автоматически рассчитывает и формирует отчетную документацию в контролирующие органы (ФСС, ПФР и налоговую инспекцию), но и осуществляет отправку подготовленных деклараций по ТКС каналам связи.

Обширная база бланков позволяет быстро найти и заполнить необходимый документ.

Сайт «Мое дело» представляет возможность самостоятельного изучения правил ведения учета в онлайн бухгалтерии, с помощью просмотра видеороликов на интересующие темы.

Например, для меня очень актуален урок для индивидуальных предпринимателей (ИП), ибо я таковым и являюсь:

Отзывы о ведении финансов в сервисе «Мое дело»

Без интернета современную жизнь невозможно представить. Предприниматели не только используют все доступные средства для получения дополнительного дохода, но и активно участвуют в обсуждениях, охватывающих широкий спектр экономических и технологических тематик.

Анализируя работу бухгалтерии в онлайне под названием « Мое дело», пользователи объективно отмечают как положительные, так и отрицательные моменты рабочего процесса сервиса.

Положительные стороны работы интернет бухгалтерии

Много плюсов проистекает из того фактора, что услуга предоставляется онлайн:

- При наличии интернета, связь с сервисом «Мое дело» возможна из любой точки нашей страны.

- При первых шагах работы с программным обеспечением специалисты «Мое дело» имеют возможность удаленно помочь предпринимателю освоиться с интернет-сервисом.

- Подключаясь к компьютеру клиента, эксперты интернет бухгалтерии сопровождают работу нового пользователя в течение всего необходимого времени, помогая быстро справиться с возникающими проблемами и трудностями.

Не обладая специальным экономическим образованием, клиенты «Мое дело» имеют возможность вести полноценный бухгалтерский учет. Отдавая львиную долю своего времени и физических сил на достижение необходимой рентабельности производства, предприниматель вынужден дополнительно заниматься «побочными» функциями учета, контролировать сроки представления отчетности в контролирующие органы, тратить силы на составление необходимых отчетов.

Поэтому, заключая договор на обслуживание интернет бухгалтерии, клиент хочет приобрести сервис, запрограммированный на получение необходимого результата при минимальных затратах труда. И это он получает в онлайн бухгалтерии «Мое дело»:

- Существующая бесплатная услуга подготовки документации для регистрации ИП или ООО помогает начинающим предпринимателям моментально, без осложнений и ошибок, правильно составить все необходимые документы для дальнейшей передачи в налоговые органы. Но сначала советую ознакомиться с тем, чем ИП отличается от ООО.

- Открывая расчетный счет в банках, сотрудничающих с интернет-сервисом « Мое дело», пользователи значительно экономят на банковских расходах, т.к. ведение счета оформляется по особому льготному тарифу.

- Представленный на сайте налоговый календарь не даст пропустить крайнюю дату представления отчетности в налоговые органы, а также в пенсионный фонд и ФСС.

- На электронную почту клиентов интернет-сервис «Мое дело» систематически высылает письма информационного содержания.

Техническая поддержка Моего дела работает круглосуточно. Специалисты внимательно выслушают, установят причины образовавшейся проблемы и помогут устранить ее незамедлительно. Подключаясь удаленно, эксперты помогают пользователям сервиса:

- Решать возникшие технические проблемы и неполадки в настройках системы;

- Разобраться в процессе ввода и обработки первичной информации;

- Составить и отправить отчетную документацию в контролирующие органы, соблюдая необходимые сроки представления отчетности.

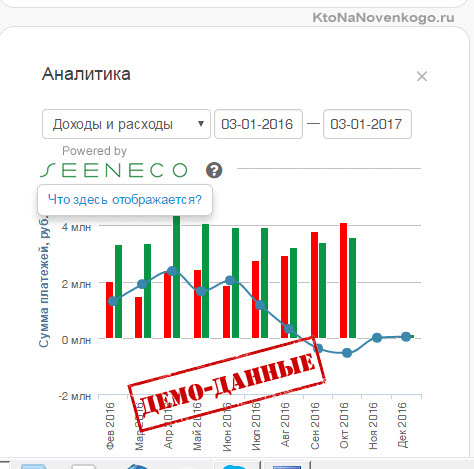

Для получения полной картины анализа результатов хозяйственной деятельности, интернет бухгалтерия представляет возможность выводить полученные итоговые данные учета в виде различных графиков и диаграмм.

Имеющиеся недостатки сервиса

Оперативная работа специалистов интернет бухгалтерии «Мое дело» имеет некоторые недостатки. Для постоянных пользователей, полюбивших сервис, они не представляются значимой проблемой, но в глазах новых клиентов могут выглядеть непреодолимой преградой:

- Выполнение заказа по заявке на техническое сопровождение, оформленной непосредственно на сайте, происходит медленно и не оперативно. Поэтому для незамедлительного решения возникающих проблем нужно сразу звонить по телефону в техподдержку;

- Ответы консультантов сервиса на вопросы клиентов приходят не сразу, а через некоторое время. Причем бухгалтерская консультация имеет поверхностный характер и для получения полной информации необходимо задавать дополнительные вопросы. Сокращение время ожидания ответа на поставленный вопрос достигается путем осуществления дополнительного звонка прикрепленному менеджеру сервиса;

- В стоимость тарифных программ входит ограниченное количество специализированных консультаций. Вопросы экспертов, заданные дополнительно, подлежат отдельной оплате;

- Первоначальное заполнение уставных и банковских реквизитов требует особой внимательности, в противном случае могут возникнуть проблемы с автоматической отправкой документации.

Какие существуют альтернативы Моему Делу?

Существуют и другие интернет-сервисы для ведения бухгалтерии в режиме онлайн, которые предназначены для ведения учета у заинтересованных пользователей.

В программном обеспечении «Контур Эльба» тоже представлена возможность ведения бухгалтерского учета в режиме онлайн. Множество существующих тарифов предлагают услуги, отличающиеся по многим признакам пользователя:

- Форма собственности;

- Система налогообложения;

- Вид деятельности;

- Количество сотрудников.

Многообразие тарифных услуг представляет некоторую сложность для определения необходимых условий в данный момент клиенту. Представление услуг по неверно выбранному тарифу может вызвать дополнительные сложности при формировании отчетной документации.

Выгрузка банковских выписок в сервис «Контур.Бухгалтерия» осуществляется по системным параметрам. Оплата за ведение расчетного счета осуществляется по текущим расценкам обслуживающего банка без представления каких-либо дополнительных скидок.

Оформление ЭЦП производится по дополнительной оплате, в то время как в сервисе «Мое дело» эта операция проходит абсолютно бесплатно.

Штатный бухгалтер

Не имея времени на личное ведение учета, предприниматель может ввести в штат организации должность бухгалтера. Принятый специалист бухгалтерской службы, действующий в рамках должностной инструкции, будет квалифицировано осуществлять все необходимые учетные операции. При этом следует учесть, что труд высококвалифицированного бухгалтера оплачивается в размере, превышающем в несколько раз стоимость услуг бухгалтерских специалистов сервиса «Мое дело».

Тарифы и новации интернет-бухгалтера из Моего Дела

Менеджеры отдела продаж подробно проконсультируют потенциальных клиентов о всех условиях работы на интернет-портале «Мое дело», помогут выбрать правильный тарифный план, полностью соответствующего учетным данным пользователя:

- «Отчетность в налоговые органы» представляет собой минимальный набор услуг. Активно используется фирмами, применяющими ЕНВД и УСН. Предусмотрена работа с первичными документами;

- «УСН и ЕНВД». Существует три конфигурации данного тарифного плана: без сотрудников, до пяти работников и максимальный. Каждый из вариантов предусматривает конкретное количество предоставляемых бухгалтерских и налоговых услуг. В зависимости от роста количества рабочих мест на предприятии бухгалтерия онлайн «Мое дело» расширяет спектр предоставляемых услуг. «Максимальный» пакет предусматривает использование комплексной поддержки сервиса.

Конкурентные преимущества системы

Интернет бухгалтерия включает в себя не только обширный комплекс предоставляемых услуг, но также имеет дополнительные достоинства:

- На время загрузки данных не оказывает влияние используемая скорость интернета;

- Удобный и понятный интерфейс;

- Конфиденциальность вводимых сведений гарантирована сертификацией системы в полном соответствии с российским законодательством;

- Постоянное обновление информации на основе экспертных заключений специалистов;

- Материальная ответственность специалистов сайта за предоставляемые услуги и рекомендации, страхование риска потребителя во взаимодействии с налоговыми органами и внебюджетными фондами.

Новации имеющие место быть в Моем деле

Аутсорсинг. Интернет-сервис предоставляет предпринимателям профессиональную помощь для ведения правильного и своевременного бухгалтерского учета предпринимательской деятельности. Специалисты «Мое дело» грамотно оформят хозяйственные операции, создадут полный электронный документооборот, гарантируют полное ведение не только бухгалтерского, налогового, но и кадрового учета. Услуги аутсорсинга широко распространены среди клиентов интернет бухгалтерии.

Бюро. Интернет-сервис не только проводит проверку надежности контрагентов потребителя, но и рассчитывает вероятность проверки фирмы по экономическим показателям клиента.

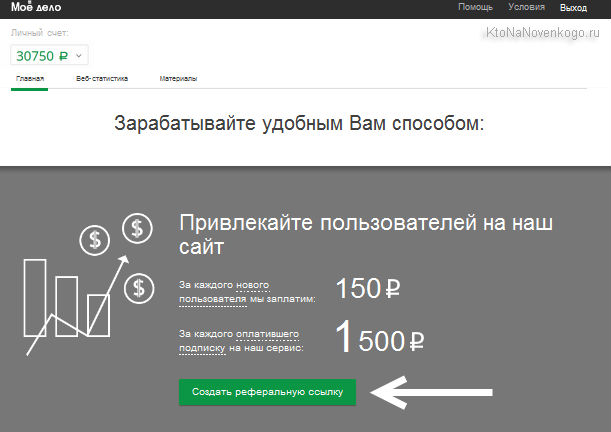

Дополнительные возможности интернет-сервиса

Партнерская программа. «Мое дело» помогает постоянным клиентам значительно сократить расходы на абонентское обслуживание при помощи реализации партнерской программы. Приглашая определенное количество новых заказчиков воспользоваться услугами онлайн бухгалтерии, клиенты получают скидку до 50% на оплату тарифного плана. Заполняя анкету с личными данными, пользователь дает согласие на участие в партнерской программе.

Подробнее читайте в статье про партнерскую программу интернет бухгалтерии.

А в целом

Онлайн бухгалтерию «Мое дело» по праву можно назвать удачной программой. Цели и задачи государственной программы поддержки российского малого бизнеса нашли свое отражение в работе сервиса. И начинающие предприниматели, и собственники «со стажем» в лице сервиса получают надежного помощника, способного максимально разгрузить хозяина фирмы.

Бухгалтерский, налоговый и кадровый учет на предприятии организовывается в соответствии с российским законодательством. Предлагаемые услуги полностью соответствуют целевой политики сервиса: максимальная экономия времени и денежных средств собственников малого предпринимательства.

Комментарии и отзывы (2)

Я тоже числилась в налоговой, как индивидуальный предприниматель. А на самом деле работала у другого ИП-шника. Просто ему не хотелось меня официально устраивать на работу, возиться с отчётами.

Сначала он платил за меня взнос в пенсионный фонд. А когда минимальная ставка повысилась, не захотел платить, и мне пришлось закрыть моё ИП. Так и проработала 10 лет без стажа в трудовой.

Сейчас новая фишка у работодателей появилась, сотрудников переводить на ИП, для работодателя это выгодный вариант, а вот для сотрудников ничего хорошего, мало того, что придется отчётностью заниматься, так ещё и никакого отпуска и социального пакета.

Ваш комментарий или отзыв