Что такое эквайринг — определение, как подключить услугу и какая у нее комиссия

Здравствуйте, уважаемые читатели блога KtoNaNovenkogo.ru. Сегодня все крупные торговые сети и фирмы, оказывающие различные услуги населению, пользуются эквайрингом.

Он позволяет клиентам и покупателям расплачиваться пластиковой картой и получать чек о выполнении операции.

Это удобно и для организации, принимающей платеж, и для того, кто его совершает.

Определение термина эквайринг — что это простыми словами

Термин происходит от английского «acquire», что в переводе означает «приобретать, получать».

Эквайринг — это организация возможности приема платежа за товары или услуги с помощью платёжных карт (дебетовых и кредитных).

Для покупателя это очень удобно, так как не нужно искать банкомат, чтобы снять наличные. При этом комиссия за оплату с карты не взимается (ее банку выплачивает продавец). Более того, при оплате картой в ряде случаев могут начисляться бонусы и возвращаться кэшбэк.

К тому же таким образом можно оплачивать товары и услуги даже не своими деньгами, а деньгами банка. Для этого существуют кредитные карты и карты рассрочки. Причем если не забывать их пополнять, то все это будет проходить опять без начисления комиссии.

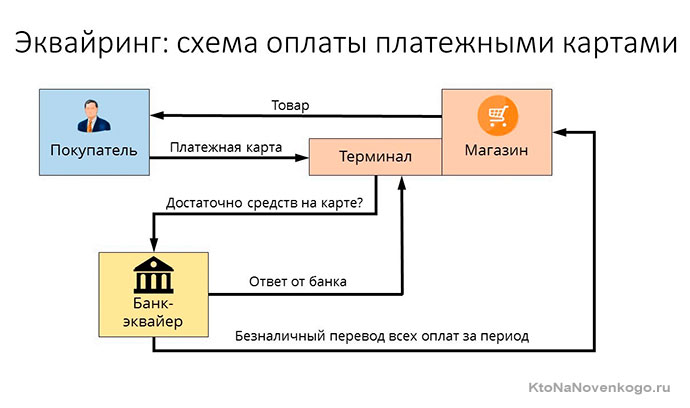

На первый взгляд, все кажется просто. Но эквайринг – это довольно сложная система, в которой принимает участие 4 стороны: клиент, организация, предоставляющая товары или услуги, банк, выпустивший карту клиента и банк, который оказывает данную услугу.

Кроме того, во время проведения оплаты к процессу подключаются базы должников, оценивается вероятность мошеннических действий и совершаются многие другие операции.

Если вы решили подключить эквайринг к расчетному счету своей фирмы, то должны знать все тонкости оказания услуги. Определитесь, какой именно вид вам необходим:

- Торговый эквайринг. Обслуживание клиентов в торговых сетях и организациях, которые предоставляют различные услуги.

- Интернет-эквайринг. Прием платежей в интернет-магазинах с помощью подтверждения кодом или без него.

- Мобильный-эквайринг. Переносные терминалы, удобны для служб доставки, такси, курьеров. К этому виду обслуживания также относятся терминалы платежей, принимающие пластиковые карты, и банкоматы.

Кто предоставляет услугу эквайринга

Чтобы заключить договор о предоставлении услуги, необходимо обратиться в финансовую организацию. В России насчитывается более 10 крупных банков-эквайеров, работающих с этой системой. К ним относятся Сбербанк, Альфа-Банк, ВТБ, Модульбанк, Тинькофф, Открытие и другие.

Вам остаётся выбрать приемлемые для своего бюджета условия обслуживания и заключить договор. Обычно предприниматели обращаются в тот банк, где открыт расчетный счет компании. Это значительно упрощает пользование эквайрингом. Вам не нужно собирать новый пакет документов и каждый месяц самостоятельно составлять отчеты для налоговой службы по безналичным операциям.

Перед заключением договора уточните следующие нюансы:

- какое оборудование предоставляет банк в рамках услуги, его возможности и функционал;

- какие платежные системы поддерживаются;

- режим работы сервисной службы;

- каковы тарифы по установке, обслуживанию и проведению инструктажа для персонала.

Рекомендуем ознакомиться с федеральными законами «О банках и банковской деятельности», «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт», «О персональных данных», «Об информации, информационных технологиях и о защите информации», чтобы понять, что означает эквайринг с точки зрения закона.

Сколько стоит обслуживание в банках-эквайерах

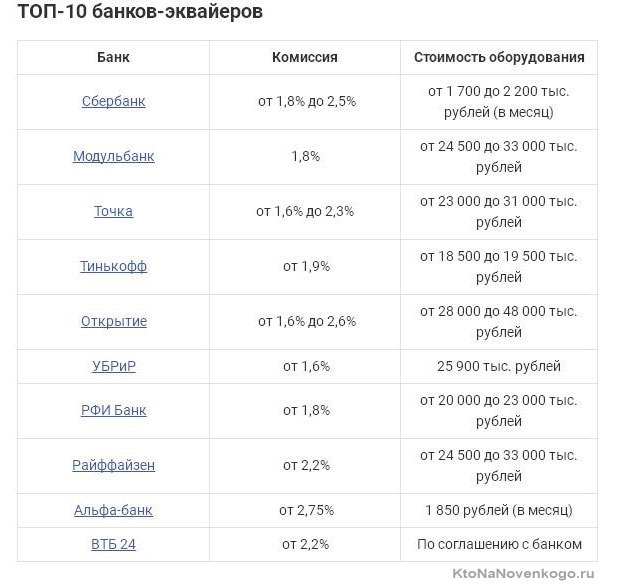

Каждый банк предлагает свою стоимость услуги. Она включает процент за проведенные операции (1.5-3%) и плату за аренду терминала (от 1.5 тыс. рублей в месяц).

Существует 3 основных вида пластиковых карт, и на операцию по каждой из них будет начисляться свой процент:

- дебетовые карты;

- кредитные карты;

- карты ВИП, платинум и т.д.

Если клиент расплачивается пластиком со статусом и привилегиями, то комиссия банка будет больше. То же касается и кредитных карт.

Ниже приведен список Топ 10 банков-эквайеров с указанием взимаемой комиссии с каждого платежа и стоимостью аренды или покупки оборудования. Само собой, что этот список не претендует на абсолютную достоверность (все меняется), но сориентироваться в ценах он поможет:

Если вы не хотите платить каждый месяц за аренду оборудования, то можете его выкупить. За один терминал нужно будет заплатить от 7 тыс. рублей. Также стоит уточнить, во сколько обойдется установка и настройка программного обеспечения.

Сегодня многие банки предоставляют льготные условия для владельцев малого бизнеса и ИП. Уточните, есть ли они в организации, которая вас обслуживания.

Преимущества и недостатки эквайринга

Что такое эквайринг для коммерческой организации и какие он несет преимущества? В первую очередь – это увеличения потока клиентов, по статистике минимум на 20%.

При оплате безналичным расчетом увеличивается средний чек, так как любители расплачиваться пластиковыми картами не ощущают реальную сумму, которую тратят. Наличие терминалов для приема безналичных платежей повышает лояльность клиента, компании начинают больше доверять.

С их установкой вы станете экономить на инкассации наличных средств, комиссия банка за эквайринг значительно меньше. Также вы будете защищены от фальшивых банкнот, которые иногда проходят даже проверку детектором валют.

К минусам можно отнести технические проблемы со стороны провайдера, банка или платежной системы. Иногда для их решения требуется большое количество времени. Также оплата комиссии не всегда окупается, если у вас небольшой оборот безналичных средств.

Важно знать, что в случае мошенничества с чужими пластиковыми картами или их реквизитами возмещать ущерб придется коммерческой организации, то есть вам.

Вы же, в свою очередь, можете написать заявление в правоохранительные органы, чтобы они нашли мошенников и вернули вам незаконно списанные средства. Особенно осторожными стоит быть при обслуживании клиентов с картами с бесконтактной оплатой.

Теперь вы знаете, что такое эквайринг. POS-терминалы во многом облегчают обслуживание клиентов, но, прежде чем воспользоваться услугой, изучите все возможные трудности, которые могут возникнуть.

Обязанности по договору с банком-эквайером

Составленный с финансовой организацией договор позволяет быстро решить спорные моменты. Не поленитесь изучить требования, которые должны соблюдаться обеими сторонами.

Банк обязан:

- установить на территории клиента необходимое оборудование для предоставления услуги;

- объяснить персоналу, как обслуживать клиентов и что такое эквайринг простыми словами и схемами;

- предоставить телефон и другие виды связи со службой поддержки;

- обеспечивать проверку баланса на счету пластиковой карты;

- переводить на счет организации средства, поступившие по операции с терминалом;

- консультирование по возникшим вопросам.

Владелец бизнеса обязан:

- оплачивать комиссию в установленные сроки;

- обеспечивать беспрерывную связь для работы POS-терминалов;

- принимать платежи пластиковыми картами.

Кому могут отказать

Банк редко отказывает в подключении услуги эквайринга. Ведь от этого он теряет прибыль. Но есть примеры того, как договор не подписывался или аннулировался.

Перед началом сотрудничества банк усиленно проверяет компанию на предмет мошенничества. Если возникают сомнения в прозрачности бизнеса, то он не станет рисковать своей репутацией. Такое часто случается с интернет-магазинами, фирмами-однодневками.

Причинами отказа могут стать:

- отсутствие активности на расчетном счете;

- поступление больших сумм с неизвестных источников;

- обвинения в финансовых преступлениях руководителей компании;

- жалобы клиентов.

Комментарии и отзывы (2)

Всё же до конца непонятна суть выгоды, ведь сегодняшние онлайн-кассы имеют функцию безналичного приема денег с помощью банковских карт, а платить лишнюю комиссию, закупать дополнительное оборудование, всё это только лишние траты.

Эквайринг (хотя я чаще говорю — инквайринг)) это то, с чем я сейчас мучаюсь на своей торговой площадке. Прием денег у покупателей это, короче. Система расчёта.

Не хочет Юмани работать с кредитками Российских банков, вот не хочет! Надо какой-то другой интернет-эквайринг внедрять, может Роскасса или что-то еще.

Ваш комментарий или отзыв